所有語言

分享

命運饋贈給你的公鏈,早已暗中標好了用途

撰文:深潮 TechFlow

回顧上輪行情,最大的玩法其實可以用 PVP 概括。

去這裏 PVP,去那裡 PVP,去任何一條還有點熱度和敘事的鏈上去 PVP。

時間進入 2025 年,這些鏈們也早已進入了存量競爭的階段 --- 從幾年前的百鏈大戰爭奪以太坊殺手名號,到現在大多數鏈被冠以「狗都不用」的標籤,剩下來的那些,也在努力解決自己的吃飯問題。

不光是 P 小將們在 PVP,這些鏈們其實也在 PVP。

只是每條鏈似乎都想複製 Solana 的熱鬧,但不管它們如何折騰,都復刻不了 Solana 的 Meme 盛景。

一方水土養一方人,一條公鏈或許只能辦一件事。

還活着的每條公鏈,都已經被暗中標好了用途。

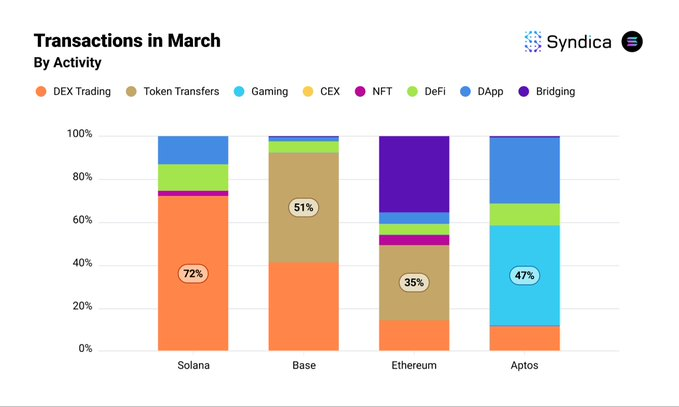

最近,海外新聞和研究機構 Syndica(@Syndica_io) 發布的一份 3 月 L1/L2 數據洞察報告,則將這種宿命的感覺通過数字變得更加具象化:

- Solana 的所有交易中,有 72% 與去中心化交易所(DEX)相關,顯然符合你的打狗印象。

- Base 有 51% 的交易用於代幣轉賬;

- ETH 有近 40% 的交易用於跨鏈(上圖紫色柱狀)

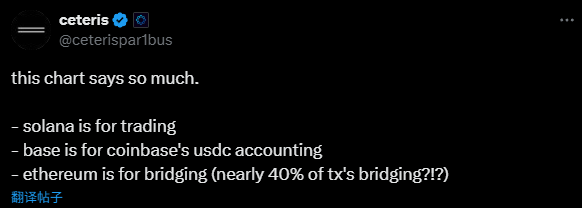

Delphi Digita l 的研究主管 @ceterispar1bus 在面對這組數據時,直接點題說出了本質:

- Solana 是交易用的

- Base 是給 Coinbase 的 USDC 記賬用的

- Ethereum 是跨鏈轉移資產用的

行業走到今天這一步,項目不再是單純的技術比拼,而是找到一塊屬於自己的「錨地」——一個能順理成章的用途定位。

是身份標籤,更是宿命

表面上看,公鏈的用途像是用戶和市場選出來的;但深想一層,這更像是被資源稟賦和背景「暗中標價」的結果。

總結一下三條公鏈的身份標籤:

Solana 是交易熱土,Base 成了 Coinbase 的「賬房先生」,Ethereum 被橋綁架,資產加速外流。

每條鏈的現狀背後,都有技術與非技術的雙重推手。

先說 Solana。

Solana 的鏈上生態在 2025 年依然是圈內最熱鬧的 Meme 交易熱土。

其生態中的 DEX 交易量連續兩個月穩坐頭把交椅,市場份額遙遙領先。自 2024 年 10 月以來,Solana 每月創建超 50 萬 MEME 幣,像是在開永不停歇的「打狗派對」。

P 小將們勇於枯坐和找角度,交易員忙着監控池子和車頭,玩過 Meme 的人提起 Solana,第一反應是:「這鏈不就是個大賭場嗎?」

Solana 的高吞吐量(TPS 是 Base 的 12 倍)和低成本(低於 0.01 美元的交易佔比高)是其交易熱土的基礎。Syndica 報告显示,Solana 在小額交易(低於 100 美元)中領先,適合 MEME 幣的高頻交易。

至於去不去中心化,實操和體感上恐怕沒那麼重要。

更關鍵的,是資源稟賦上的啟動優勢。

2019-2023 年間,Solana 獲得 a16z、Multicoin Capital 等投資支持,通過 grant 和孵化器吸引 DeFi 和 MEME 幣開發者;

Solana 的 Breakpoint 大會也會時常成為 Meme 幣的靈感來源,還記得前年 Toly 在大會上穿着綠色卡通龍形象服裝,引爆之後一波對現象級 Meme SillyDragon 的關注么?

創始人主動設置形象,有意無意的暗示某種 Meme 關聯,今天也逐漸成為一種尋常的玩法。

社區文化也「預定」了其 Meme 土壤,通過社交媒體(如 X)和 Meme 幣競賽,Solana 成了「草根玩家」的樂園,PEPE、BONK 和 POPCAT 等也成功形成了正反饋。

用戶心智被框住:「Solana=交易」,各種魚龍混雜的 Dev 蜂擁而至,Pumpfun 的出現更顯得順理成章。

再說 Base。

Base 上也有 Meme,AI Agent 上一波熱潮里也不乏生態中的亮眼代幣,但這更像之前 Solana 資金外溢的結果,以及 PVP 難度低的套利行為。

3 月的數據显示,Base 上 51% 的交易為代幣轉賬,更深層的原因在於 Coinbase 與 Circle 的利益關係。

Coinbase 和 Circle 在 2018 年共同成立了 Centre Consortium,這個組織專門負責 USDC 的發行和管理,Coinbase 和 Circle 作為聯合發起方,不僅共同推動 USDC 的普及,還通過 Centre 制定了 USDC 的運營標準。

Base 作為 Coinbase 的「親兒子」,成了 USDC 轉賬的首選通道。

此外,Circle 最近提交的 IPO 文件显示,Coinbase 和 Circle 在 USDC 上的合作有明確的利益分成——Coinbase 從 USDC 儲備的剩餘收益中拿 50% 的分成。

這意味着,Coinbase 每沉澱一筆 USDC 交易,或者推廣 USDC 的使用,就能多分一杯羹。

Base 的低成本和高效率,正好適合這種「記賬」需求——無論是 Coinbase 內部的資金轉移,還是用戶的 USDC 交易,Base 都能高效記錄和管理這些鏈上活動,比如轉賬記錄、流動性管理和結算操作。這種「記賬」不僅降低了 Coinbase 的運營成本,還通過 USDC 的收益分成直接創收。

再看生態文化,Base 更傾向服務機構和合規用戶,Coinbase 的 1 億 + 用戶大多是「正經玩家」,開發者自然也不會選 Base 來大搞特搞「打狗派對」。

Base 從誕生之初就被 Coinbase 和 Circle 的戰略預定成了 USDC 的「賬房先生」,被這對合作夥伴的利益鏈條牢牢框住。

最後說到以太坊,無疑是讓人失望的老話題。

近 40% 的交易與跨鏈橋接相關,成了其他公鏈的「中轉站」。

ETH 價格更像是被架在火上烤逐漸喪失水分。儘管 Ethereum 依然是 DeFi 龍頭,鎖倉價值(TVL)佔比高達 60% 以上(Syndica 數據),但社區的負面情緒卻在蔓延。

Ethereum 的「橋接宿命」,技術上是高 Gas 費逼出來的。

行情好的時候,普通用戶早已不堪重負,只能通過跨鏈橋將資產轉移到成本更低的鏈上;更不用說行情差的時候沒什麼東西可以玩。

此外,ETH 的主網吞吐量也有限,遠不如 Solana 的高性能,交易效率低下進一步推高了跨鏈需求。

更深層的原因,則來自於歷史地位的分流。

作為最早的智能合約平台,Ethereum 積累了最多的資產和 dApp,天然成為跨鏈橋的樞紐。

生態路徑依賴讓 DeFi 項目和資金集中在 Ethereum 上,但高成本迫使用戶外流,橋接成了「必然選擇」。

與此同時,Layer 2 的崛起分流了用戶、以太坊基金會多輪調整、Vitalik 和女性同框被指不務正業,幣價下跌連呼吸都是錯的...

夢想是「世界計算機」,現狀是「提款機」。

它的命,像是被網絡效應和市場變遷鎖死,從 DeFi 霸主變成了資產中轉站。以太坊的突圍之路,恐怕比 Solana 和 Base 都要艱難。

接受宿命,尋找錨點

2025 年的公鏈競爭,已經不再是百鏈大戰的狂熱,而是存量博弈的冷靜。

公鏈的生存之道,歸根結底是「接受宿命,尋找錨點」。

交易可以是錨點,穩定幣的流通可以是錨點,甚至跨鏈也可以。但「錨點」的固化,也意味着公鏈的想象空間被壓縮。

Solana 能擺脫「Meme 賭場」的標籤嗎?Base 能跳出「記賬員」的框框嗎?Ethereum 能從「中轉站」里突圍嗎?

這些問題,並沒有答案。

但更諷刺的是,大多數 P 小將們並不關心這些問題。

哪條鏈有熱度就去哪條鏈「打狗」,哪條鏈有套利空間就去哪條鏈「薅羊毛」。公鏈之爭,其實只是每一個急於變現且憧憬千倍收益的過路人,背後的那塊背景板。

或許,只有下一輪周期的到來,才能給出真正的答案——誰能拉來增量,誰才能找到新的「錨點」。

行業的未來,公鏈的未來,依然懸而未決。