所有語言

分享

如何開拓亞洲加密貨幣市場?一文解析亞洲國家差異、用戶行為及市場特徵

撰文:JE Labs;編譯:Glendon,Techub News

作為全球加密貨幣生態系統的核心地區,亞洲佔據了全球 70% 的加密貨幣流動性,並且擁有全球 60% 的加密貨幣用戶。然而,亞洲各國在市場環境、監管政策以及用戶行為等方面存在顯著差異,因此,深入了解各國及地區的特性至關重要。

本文將深度解析亞洲市場各項特徵,為那些希望在該地區拓展業務的生態建設者提供戰略指南。本文涵蓋以下核心模塊:亞洲市場概況、用戶行為偏好、主要市場分析、關鍵市場進入策略、特定亞洲國家分析以及如何成功進入亞洲市場。

亞洲市場概況

由 CEX 主導的市場結構

全球 37.1% 的中心化交易所(CEX)流量來自亞洲,居全球首位;Binance、OKX 和 Upbit 等主流中心化交易所構成了核心的流動性中心,亞洲用戶高度依賴這些交易所進行交易,同時它們也是發現新項目的主要平台。

市場驅動要素

-

金融普惠需求:在印度尼西亞、越南等金融基礎設施欠發達的地區,加密資產成為實現普惠金融的關鍵工具;

-

年輕投資者與高收益偏好:亞洲年輕群體具有更高的風險承受能力,從而推動了去中心化金融(DeFi)和 Meme 幣的增長;

-

監管差異格局:不同的法規形成差異化採用率,例如中國內地和韓國等採取嚴格的法規和監管,中國香港和新加坡則實行加密貨幣友好政策。

未來趨勢預測

首先是合規化進程加快,隨着中國香港和新加坡成為合規的加密資產中心,無疑將推動整個亞洲市場的透明化進程;其次,監管清晰化將吸引傳統金融機構入場,進而推動 DeFi 和 RWA(真實世界資產)代幣化的發展。另外,跨境支付、数字支付以及價值存儲場景的需求增長也將促進穩定幣廣泛使用。而在 DeFi、GameFi 及 SocialFi 的擴展方面,去中心化交易所(DEX)和借貸協議的採用率預計將會持續上升,東南亞則有機會成為 Web3 遊戲和社交金融領域增長最快的地區。

用戶行為偏好

空投:亞洲用戶行為分析

在空投之後,大多數亞洲交易者傾向於進行短期套利,即在代幣解鎖后迅速拋售,從而導致該代幣價格波動較大。他們的空投信息來源主要受到社區驅動,集中在私域社群傳播與分享,例如微信、Telegram、Discord 以及 X。

這些交易者的交易行為特徵包括頻繁小額交易和快速拋售。空投前,交易者會使用小額資金與多個錢包進行交互,以增加空投機會;而在空投釋放后的幾個小時內,該空投代幣就會出現交易量激增的現象,通常該代幣價格將會下跌。這一點可以通過時區效應得到驗證,GMT+8 時區(亞洲)往往最早會出現的拋售壓力。

Meme 交易:亞洲用戶的狂熱投機潮

如前文所述,亞洲加密貨幣交易者高度依賴 KOL 和社區驅動,並且易於受到 FOMO(害怕錯過)情緒影響。因此,如果一種 Meme 幣爆火,這些投資者的資金就會迅速湧入其中,從而在短期內推高代幣價格。在此過程中,交易者大多實行高投機性的短期策略,交易邏輯圍繞「低買高賣」的原則,常見策略包括:早期入場,快速獲利回吐以及緊跟社區趨勢進行波段交易等。

從數據上來看,亞洲是 GMGN(一個結合 Meme 幣數據儀錶板和交易工具的網站)平台最大的市場,該平台 19% 的流量來自中文用戶,這也突顯出中國投資者對 Solana meme 幣交易的濃厚興趣。

主要市場分析

中國:高度活躍但監管受限的市場

儘管有着嚴苛的政策限制,仍有超過 5900 萬中國用戶持有加密資產;場外交易(OTC)依然活躍,香港特區充當著通過穩定幣進行資金流入流出的關鍵門戶。同時,中國用戶對 Curve、Aave 等高收益產品的需求旺盛,DeFi 和 DEX 生態活躍。在信息傳播方面,投資者較為依賴私域社區(如 VIP 付費群)和加密貨幣 KOL 推薦,進而形成了羊群效應。

韓國:監管嚴格的交易驅動型市場

韓國的加密貨幣交易量在全球名列前茅,一度被稱為「炒幣大國」,其中 Upbit 交易所在韓國的市場份額超過 80%。韓國投資者對 CEX 交易偏好明顯,對 DEX 參与度較低,不過 NFT 市場相對活躍。值得一提的是,Meme 幣和山寨幣在韓國流行度極高,尤其是 Solana Meme 幣吸引了大批韓國投資者。

在監管方面,韓國於 2024 年 7 月通過了首個加密資產監管框架《虛擬資產用戶保護法》,該法案對数字資產交易所提出了更嚴格的要求,加密交易所被要求將至少 80% 的用戶存款存放在冷錢包中,以實現將用戶存款與交易所自有資金隔離。此外,交易所還必須將用戶現金存款委託給當地持牌銀行保管,並持有與客戶存款數量和類型相同的加密貨幣儲備。

另一方面,韓國將在 2025 年引入限制代幣上市波動的機制以及機構投資者准入規則。韓國金融服務委員會(FSC)已宣布將在今年第三季度之前發布全面的加密資產投資指南,以允許機構投資者投資加密資產。該指南將規範機構投資者、上市公司和非營利組織的加密貨幣投資,這也意味着韓國將解除機構投資者投資加密資產的禁令。

日本:以合規驅動的長期投資市場

不同於韓國,日本投資者強烈偏好比特幣、NFT 市場和長期投資,由於嚴格的監管和和機構主導市場使得日本投資者的投機行為減少。此外,加密貨幣 KOL 和社區在日本也發揮着重要的作用,尤其是 NFT 文化已與當地傳統文化(如動漫文化等)深度融合。

泰國:加密貨幣採用率高且監管友好的市場

泰國加密貨幣滲透率(泰國加密貨幣用戶數量在總人口中的比例)高達 21.96%,高於越南和印度尼西亞,該國在全球加密貨幣採用指數一度位居全球第十。泰國投資者對於 DeFi 的需求強勁,主要傾向於投資比特幣和以太坊。該國本地交易所佔主導地位,最大加密貨幣交易所 Bitkub 佔有超過 70% 的市場份額。

在監管方面,泰國持支持性合規態度,包括定義加密貨幣、監管加密貨幣交易所和穩定幣合法化等,其中泰國證券交易委員會(SEC)已於今年 3 月將 USDT 和 USDC 確定為合法加密貨幣。除此以外,泰國還計劃於 2025 年 10 月在普吉島啟動加密貨幣監管沙盒計劃,將重點關注穩定幣應用。

馬來西亞:以機構投資者為導向的市場

根據馬來西亞嚴格的監管法規,要求所有加密貨幣活動都必須獲得官方許可。在該國投資者之中,高凈值和機構投資者佔主導地位,後者也更青睞於比特幣、穩定幣以及 DeFi 市場。該國主要交易所為 Luno(受監管的本地交易所)和幣安。

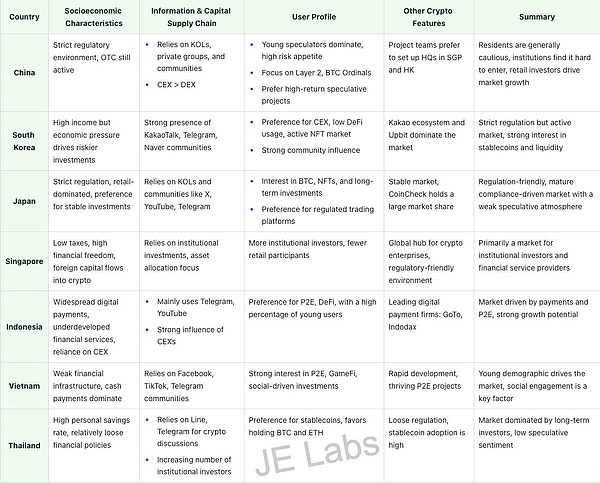

Asia Crypto Markets Comparison by JE Labs

關鍵的 GTM 策略

GTM(Go-To-Market)方法是一種商業策略,旨在規劃公司如何將其產品或服務推向市場並吸引客戶。項目發行方想要在亞洲市場成功推廣 Web3 項目的關鍵在於精準的本地化策略和社區滲透。

首先,本地化是打開亞洲市場的關鍵。由於亞洲並不是一個單一的市場,而是由多個文化、語言、監管環境組成的綜合體,因此需要每個國家的文化和監管環境量身定製市場進入策略。例如,本地化敘事,使用能夠引起當地用戶共鳴且易於傳播的內容。在信息傳播方面,內容本地化同樣重要,需要精確翻譯和調整信息以適應當地用戶的習慣。社交媒體渠道分別為中國(微信、微博)、韓國(KakaoTalk、Naver)、日本(Line、CoinPost)以及東南亞(TikTok)。

其次,在區域生態系統整合方面,東南亞、韓國和日本對 GameFi 和 NFT 的接受度很高,因此它們是遊戲和 NFT 相關項目的理想選擇之地;中國非常適合金融科技和 DeFi 應用,而中國香港和新加坡則可以充當合規門戶。另外,項目發行商還需要對用戶進行細分,不同的市場需要不同的 ICP(理想客戶畫像),例如機構客戶(B2B)、散戶投資者(B2C)以及開發者(B2D)等。

社區驅動是獲得用戶信任的核心方式,包括社區驅動的信任建設和通過 KOL 擴大市場影響力:

-

深度本地融合:定期接觸、积極的社區參与和長期信任建立;

-

早期用戶激勵:發放 NFT 或空投激勵,維繫用戶黏性和忠誠度;

-

持續參与:組織 AMA、持續產出內容並保持較高的社區活躍度。

-

與 KOL 合作:本地 KOL 影響力巨大,合作可以提升可信度,並結合推文、社區營銷和 KOL 合作夥伴關係來精準定位用戶。

特定亞洲國家分析及如何進入亞洲市場

中國:精準定位與私域流量增長

-

藉助香港作為合規門戶,連接全球和內地市場;

-

與 KOL 合作,結合微信社群的流量提高影響力。

韓國:交易驅動,CEX 是關鍵

-

在本地 CEX(尤其是 Upbit)上市將改變遊戲規則,直接影響市場信任;

-

在 KakaoTalk 和 Telegram 上建立社區,並與 KOL 合作以提高項目知名度;

-

媒體曝光比社區管理更重要,前者可以提高可信度。

日本:用戶體驗與機構偏好為主

-

高凈值用戶優先考慮 UX/UI 體驗和本地 NFT 文化,而不是空投;

-

利用 CoinDesk Japan 和 CoinPost 等知名媒體擴大影響力;

-

與 Bitget Wallet 等 Web3 機構合作,接觸目標用戶。

東南亞:DeFi 和 GameFi 潛力巨大

-

印度尼西亞:以 P2E 和基於空投激烈的病毒式增長策略效果最佳。

-

越南:發達的 Web3 遊戲生態系統,是深入擴展 GameFi 的理想選擇。

-

泰國:政策透明,DeFi 機會豐富,適合本地化推廣。

-

菲律賓:代幣經濟與遊戲和流行文化高度融合,從而導致 NFT 的採用率較高。

-

馬來西亞:DeFi 採用率正在持續增長,穩定幣和借貸市場潛力巨大。

綜上所述,想要開拓亞洲市場,項目發行方必須錨定正確的目標市場並定義 ICP,其中關鍵在於精準實施本地化策略和社區滲透,並深入了解監管政策導向及傳播渠道。例如,中國、韓國、日本以及泰國以交易用戶為主,東南亞如菲律賓、越南和馬來西亞更適合 DeFi、GameFi 和 P2E 增長戰略,而香港和新加坡可以作為項目的合規門戶和資金流通道。需要明確一點,在 Web3 項目生命周期普遍較長的背景下,項目方構建長期有效的社群關係遠比短期炒作更能留住用戶。