所有語言

分享

OM重現LUNA劇本?莊家控盤90% 揭秘價格閃崩的真相

在数字經濟的浪潮高速發展中,加密資產市場正面臨前所未有的風險與挑戰——一邊是合規與監管的外衣,另一邊卻暗藏着嚴峻的控盤操縱和信息不對稱。

2025年4月14日凌晨4點,加密貨幣市場再次引發軒然大波,曾被譽為“合規RWA風向標”的MANTRA(OM)代幣在多家中心化交易所(CEX)同步遭遇強制平倉,價格從6美元斷崖式跌至0.5美元,單日跌幅超90%,市值蒸發55億美元,合約玩家爆倉損失5800萬美元。表面上看似一次流動性風暴,實則一場早有預謀的高度控盤與跨平台“收割遊戲”。我們將深入分析此次閃崩的成因、揭秘背後的真相,並探討 Web3 行業未來發展的方向,如何避免類似事件的再次發生。

一|OM 閃崩事件與 LUNA 崩盤的比較

OM 閃崩事件與 2022 年 Terra 生態系統的 LUNA 崩盤有相似之處,但成因不同:

LUNA 崩盤:主要由穩定幣 UST 去錨引發,算法穩定幣機制依賴 LUNA 供給平衡,當 UST 脫離 1:1 美元錨定時,系統進入“死亡螺旋”,LUNA 從 100 美元以上跌至近 0 美元,這屬於系統性設計缺陷。

OM 閃崩:調查表明,此次事件是市場操作和流動性問題,涉及 CEX 強制平倉和團隊的高控盤行為,非代幣設計缺陷。

兩者均引發市場恐慌,但 LUNA 是生態系統崩潰,而 OM 更像是市場動態失衡。

二|控盤架構-90%團隊與莊家暗中握持

》超高集中度的控盤架構

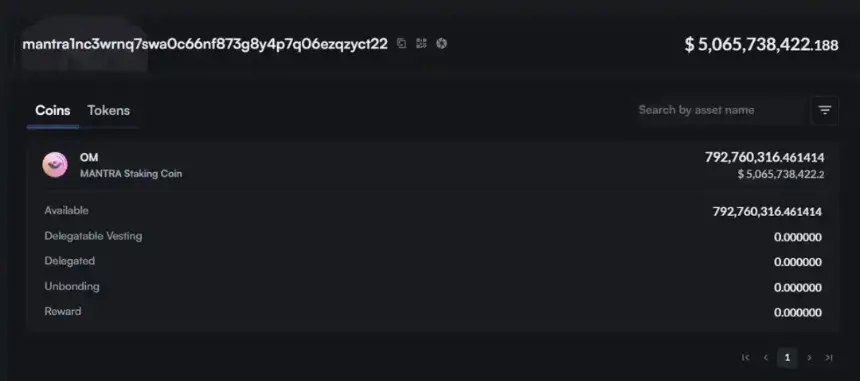

通過鏈上監測显示,MANTRA團隊及其關聯地址共持有7.92億枚OM,約佔總供應量的90%,而真正流通中的代幣不足8800萬枚,僅占約2%的比例。如此驚人的持倉集中度使得市場上的交易量和流動性均呈現嚴重失衡,大戶能夠在流動性較低的時段輕易左右價格波動。

》分階段空投與鎖倉策略——製造虛假熱度

MANTRA項目採用了多輪解鎖方案,通過不斷拉長兌現周期,把社區流量沉澱為長期鎖倉工具。

-

首次上線即釋放20%,以迅速鋪開市場認知;

-

首月懸崖式解鎖,後續11個月線性釋放,製造初期繁榮的錯覺;

-

部分解鎖比例低至10%,餘下代幣在三年內逐步歸屬,以降低初期流通量。

這種策略在表面上看似科學分配,實際上則是利用高承諾吸引投資者,當用戶情緒出現反彈時,項目方又引入治理投票機制以「社區共識」形式轉嫁責任,但在實際操作中,投票權集中於項目團隊或關聯方手中,結果可控性極強,形成虛假的交易繁榮和價格支撐。

》 場外折價交易與套利接盤

50%折價出貨:社區多起爆料指出,OM在場外以50%折價大規模拋售,吸引私募與大戶接盤。

鏈下—鏈上聯動:套利者以低價場外購入后,將OM轉入CEX,製造鏈上交易熱度與成交量,吸引更多散戶跟進。這種“鏈下割韭菜、鏈上造勢”的雙重循環,進一步放大了價格波動。

三|MANTRA 的歷史問題

MANTRA 的閃崩,其歷史問題也為此次事件埋下了隱患:

“合規RWA”標籤的炒作:MANTRA項目以其“合規RWA”背書獲得市場信任,曾與阿聯酋地產巨頭Damac簽署10億美元代幣化協議,並獲得VARA VASP牌照,吸引大量機構與散戶。然而,合規牌照並未帶來真正的市場流動性與分散化持倉,反而成為團隊控盤的掩護,藉助中東合規牌照吸金,監管背書淪為營銷手段。

OTC 銷售模式:據報道,MANTRA 過去兩年通過 OTC 銷售模式籌集超 5 億美元,運作方式是通過不斷髮行新代幣吸收前一輪投資者的拋壓,形成“新接舊、舊出新”的循環。這種模式依賴持續流動性,一旦市場無法吸收解鎖代幣,就可能導致系統崩潰。

法律糾紛:2024 年,香港高等法院處理 MANTRA DAO 案件,涉及資產挪用指控,法院要求六名成員披露財務信息,其治理和透明度本身就存在問題。

四|閃崩更深度成因剖析

1)清算機制與風險模型失效

多平颱風險參數割裂:

各CEX對OM的風控參數(槓桿上限、維持保證金率、自動減倉觸發點)並未統一,導致同一持倉在不同平檯面臨截然不同的清算閾值。當某平台在低流動時段觸發自動減倉(auto-deleveraging,ADL)時,拋單外溢至其他平台,造成“級聯清算”(cascading liquidations)。

風險模型的尾部風險盲區:

多數CEX採用基於歷史波動率的VAR(Value at Risk)模型,對極端行情(tail events)估計不足,未能模擬“跳空”或“流動性枯竭”場景。一旦市場深度驟降,VAR模型失效,觸發的風控指令反而加劇了流動性壓力。

2)鏈上資金流動與做市商行為

大額熱錢包轉移與做市商撤退:

FalconX熱錢包在6小時內向多家CEX轉移3,300萬OM(≈2,073萬美元),疑似為做市商或對沖基金清算頭寸所致。做市商通常在高頻策略中持有凈中性頭寸,但在極端波動預期下,為規避市場風險,往往選擇撤回提供的雙向流動性,導致買賣價差(spread)迅速擴大。

算法交易的放大效應:

某量化做市商的自動策略在檢測到OM價格跌破關鍵支撐(10日均線下5%)時,啟動“閃電拋售”模塊(flash selling module),在指數合約與現貨間跨品種套利,進一步加劇了現貨賣壓與永續合約的資金費率飆升,形成“資金費率—價差—清算”的惡性循環。

3)信息不對稱與預警機制缺失

鏈上預警與社區響應滯后:

儘管已有成熟的鏈上監控工具(Arkham、Nansen)可實時預警大額轉賬,但項目方與主要CEX並未建立“預警—風控—社區”閉環,致使鏈上資金流動信號未能轉化為風控動作或社區公告。

投資者行為學視角的羊群效應:

在缺乏權威信息源的情況下,散戶與中小機構依賴社交媒體、行情推送,當價格快速下跌時,恐慌性平倉與“抄底”交織,短期內放大了成交量(24小時內成交量環比上漲312%)與波動率(30分鐘歷史波動率一度突破200%)。

五|行業反思與系統性對策建議

為應對此類事件和防範未來類似風險的再現,我們提出如下對策建議,僅供參考:

1. 統一與動態化風控框架

-

行業標準化:例如制定跨平台清算協議(Cross-Exchange Liquidation Protocol,CELP),包括:清算閾值互通,各平台實時共享關鍵參數(維持保證金率、ADL觸發線)與大戶持倉快照;動態風控緩衝,在清算觸發后啟動“緩衝期”(liquidation grace period,T+δ),允許其他平台提供限價買單或算法做市商參与緩衝,避免瞬時大規模拋壓。

-

尾部風險模型強化:引入壓力測試(stress testing)與極端情景模擬(scenario analysis),在風控系統中植入“流動性衝擊”與“跨品種擠壓”模擬模塊,定期進行系統性演練。

2. 去中心化與保險機制創新

-

去中心化清算鏈(Decentralized Liquidation Chain)

基於智能合約的清算體系,將清算邏輯與風控參數上鏈,所有清算交易公開可審計。利用跨鏈橋(Cross-chain Bridge)與預言機(Chainlink)同步多平台價格,一旦價格跌破閾值,由社區節點(liquidators)競價完成清算,收益與罰金自動分配至保險池。

-

閃崩保險(Flash Crash Insurance)

推出基於期權的閃崩保險產品:當OM價格在指定時間窗口內跌幅超過設定閾值(如50%),保險合約自動賠付持有者部分損失。保險費率根據歷史波動與鏈上資金集中度動態調整。

3. 鏈上透明度與預警生態建設

-

大戶行為預測引擎

項目方應與Nansen、Dune等數據分析平台合作,開發“Address Risk Score”(ARS)模型,對潛在大額轉賬地址進行打分。ARS高的地址一旦發生大額轉移,自動觸發平台與社區預警。

-

社區風控委員會(Community Risk Committee)

由項目方、核心顧問、主要做市商及代表性用戶組成,負責對重大鏈上事件、平颱風控決策進行評審,並在必要時發布風險通告或建議風控調整。

4. 投資者教育與市場韌性提升

-

極端行情模擬平台

開發仿真交易環境,讓用戶在模擬極端行情中演練止損、減倉、對沖等策略,提升風險意識與應對能力。

-

分級槓桿產品

針對不同風險偏好,推出分級槓桿(leveled leverage)產品:低風險級別(槓桿≤2×)使用傳統清算模式;高風險級別(槓桿≥5×)需額外繳納“尾部風險保證金”,並參与閃崩保險池。

六、結語

MANTRA(OM)的閃崩事件不僅是加密貨幣領域的一次重大震蕩,更是對行業整體風險管理與機制設計的嚴峻考驗。正如我們在文章中詳盡論述的,極端的持倉集中、虛假繁榮的市場操作、跨平颱風控聯動的不足,共同鑄就了這一次的“收割遊戲”。

唯有通過跨平台標準化風控、去中心化清算與保險創新、鏈上透明預警生態建設,以及面向投資者的極端行情教育,才能從根本上增強Web3市場的抗衝擊能力,防範未來類似“閃崩風暴”再度發生,構建更穩定和可信的生態系統。