所有語言

分享

當恐慌來敲門,從7年來239次恐慌時刻尋找加密市場變局信號

作者:Frank,PANews

加密貨幣市場的劇烈波動與投資者情緒的極端搖擺如影隨形,“恐慌與貪婪指數”成為範圍投資者心態的直觀數據。4月7日,因全球關稅增加擔憂引發了全球金融市場大震蕩,隨之而來的是洶湧的恐慌情緒。

回顧過往,自2018年以來,加密市場已累計經歷239次指數低於20的“極度恐慌”時刻。本文無意渲染市場的負面情緒,而是希望通過系統性復盤這些關鍵節點,以史為鑒,嘗試發掘其背後可能存在的周期性規律。 PANews的研究聚焦於這些恐慌時刻的分佈特徵與持續時間,分析其中是否蘊含着值得關注的市場信號。

2018年:監管陰影下的全年恐慌

從恐慌指數來看,這個時間段的特點是在很長一段時間內,市場時不時發生一次恐慌。從2018年2月,BTC從高點19000美元在50天的時間內快速下跌70%,暴跌至5900美元左右。這是出現了第一次恐慌情緒。

在幾次觸底的過程中,市場均出現了恐慌情緒,從數據上來看,2018年全年共出現了93次恐慌指數在20以下的恐慌時刻,成為恐慌時刻最多的年份。其中,2月5日的恐慌指數最低達到了8,8月20日到9月11日期間持續了23天,11月20日到12月16日期間持續了27天。

從短期行情來看,這些恐慌階段幾乎都是短期的底部。在恐慌之後市場都迎來了不同程度的短暫反彈。不過這些反彈最終都沒能形成新的趨勢,而是成為市場低迷的添加劑。

以下是這些恐慌時刻背後的消息面影響因素:

2018年2月4-5日:SEC在2月份啟動了大規模的ICO調查;多家銀行禁止使用信用卡購買比特幣。

2018年3月28日-4月1日:SEC宣布將開始監管加密貨幣機構

2018年5月-6月:韓國加密貨幣交易所Coinrail遭到黑客攻擊,損失超過4000萬美元;CFTC向包括Coinbase、Kraken和Bitstamp在內的多家大型交易所發出傳票。

2018年8月-9月:SEC推遲了對比特幣交易所交易基金(ETF)申請的決定,中國五部委發布防範“虛擬貨幣”炒作風險提示。

2018年11月20日-12月16日:比特幣價格較峰值下跌80%,一周內損失了近三分之一的價值 ,在2018年12月觸及約3100美元的低點。比特幣礦工的增長在8月份停止,算力在11月份開始顯著下降。

從這些主要的消息面影響來看,2018年的恐慌來源主要受政策面的影響較大,SEC、CFTC等監管機構的監管消息造成風聲鶴唳的效果。

而在這些恐慌時刻之後,市場經過約4個月盤整期開始進入上漲周期。

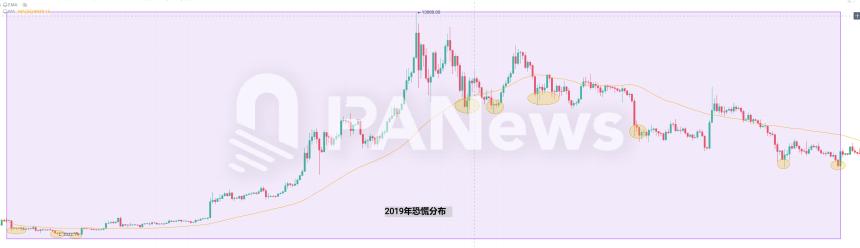

2019年:小牛市后的恐慌拋售

2019年的恐慌時刻相比2018年要少了很多,指數低於20的次數為20次。這個階段當中,恐慌時期分為兩個部分,一部分是延續了2018年的熊市末期,另一個則是在達到頂峰后的首次快速下跌造成的恐慌周期。尤其在上漲后的回調階段,造成的恐慌甚至比熊市末期更為嚴重,2019年8月21日,恐慌指數跌至5,成為加密歷史上恐慌指數最低的一次。不過這一次的極端恐慌主要源於市場在狂熱上漲后的連續回調,使得市場神經極度脆弱。

實際上,2019年的恐慌時刻受到消息面的影響逐漸變小,但黑客攻擊和安全漏洞給整個市場同樣造成了不小的影響,2019年全年約有10個主要交易所報告遭受了黑客攻擊,其中幣安交易所在5月被盜取7000枚比特幣引發市場的關注。

此外,當年中國開始對比特幣挖礦採取限制性政策,大批礦工開始遷往海外。而2019年的幾次暴跌背後,似乎都很難找到直接的消息來源,更像是市場的自我調節。

2020年:“3.12”黑天鵝延續43天恐慌

在加密市場的恐慌時刻排行當中,2020年絕對算得上是痛苦程度最嚴重的一年。雖然從時間上來看,2020年的恐慌時刻最為集中,主要集中在3月和4月兩個月。剩下的時間再沒有指數低於20的情況出現。

但3.12的暴跌讓市場在3~4月份長期陷入恐慌情緒之中。根據PANews統計,2020年3月,共有6天時間的恐慌指數在10以下,成為歷史之最,3、4月份更有43天的時間市場處於恐慌指數低於20的極度恐慌之中。成為加密歷史上恐慌時間最集中的2個月份。

2020年3月的恐慌主要來源於當年爆發的新冠疫情。全球金融市場在3月12日這一天遭遇“黑色星期四”。隨着市場下跌,疊加高槓桿頭寸在短時間內大規模被清算,使得比特幣在1天內下跌51%。

好在2020年的剩餘大多數時間市場都處於樂觀的狀態,從3.12的重要轉折之後,加密貨幣市場進入新的一輪上漲周期,根據CoinGecko的報告显示,排名前30的加密貨幣的市值在2020年增長了308%,超過了2019年的62%。比特幣從最低3850美元一路最高飆升至64895美元。400天上漲接近17倍。

2021年:FUD來襲與市場劇震

2021年的市場再次遭遇一次劇烈的下跌,引發此次市場崩盤的原因是多方面的。首先,特斯拉CEO埃隆·馬斯克在5月12日宣布,由於擔心比特幣挖礦對環境的影響,特斯拉將暫停使用比特幣購買汽車。其次,中國人民銀行在5月18日重申,数字代幣不能作為貨幣使用,並禁止金融機構和支付機構提供與加密貨幣相關的服務,這進一步加劇了市場的拋售壓力。

隨後的市場陷入低迷狀態,市場情緒在8月之前盤整階段都處於恐慌的狀態。

但進入8月後,加密市場迎來又一波大幅上漲行情,比特幣價格最高達到6.9萬美元。此後,在12月份隨着市場進入新一輪下調。加密市場再次陷入恐慌。

總體來看2021年的恐慌時刻出現基本標志著一段上漲行情的結束。

2022年:Luna崩盤帶來連續65天恐慌

2022年的恐慌次數整體分為三個部分,前兩次的恐慌依舊是2021年下跌趨勢的延續所致。第三次則是一次延續65天的恐慌時刻,這次恐慌持續時間是歷史最長的。恐慌指數最低也跌至6,僅次於2019年的最低點5。

2022年的這次大崩盤主要是因為Terra/Luna崩盤導致,5月9日,UST與美元脫鈎,Terra區塊鏈暫停。Celsius Network於6月13日暫停所有轉賬和提款。三箭資本(3AC)在6月違約,7月被勒令清算。比特幣跌破30,000美元,為2021年7月以來首次。7月13日,全球加密貨幣市值至8710億美元。

但2022年的崩盤實際上並不只有Luna脫錨一件事,111月份FTX交易所暴雷,也將市場帶入了恐慌之中,比特幣最低跌至15479美元,成為近3年來的最低點。只不過,這次的崩盤似乎沒有在恐慌指數上显示出太多波動,指數最低跌至20。

但從這裏也可以看出,當市場進入熊市末期時,往往市場直觀感受十分強烈的事件反而在指數上不會有太多显示。反過來思考,當市場似乎都在陷入恐慌,但指數並無太大波動時,也有可能是行情即將發生轉變的時刻。

2023年-2024年:恐慌退潮與市場回暖

隨着2022年行情見底之後,市場徹底回到上漲大周期當中,整個2023年的恐慌指數都沒有再低於20,直到2024年8月份才再一次跌至17,出現了一次極度恐慌。不過這次恐慌是上漲過程中的一次快速回調所致。

2025年:恐慌再現與未來迷霧

2025年的恐慌時刻似乎再一次頻繁起來,截至4月8日,恐慌指數已經有3次跌破20。其中,2月26日最低跌至10。3月3日再次跌至15。4月7日,受特朗普政府全球增加關稅的影響,全球的金融市場陷入大崩盤,比特幣跌破75000美元。但恐慌指數卻沒有因此跌破20,這一次似乎和2022年11月FTX崩盤時,恐慌指數給出的提示是類似的。只不過,FTX崩盤后,加密市場真正進入谷底,開始反彈並成長為牛市。而這一次的關稅影響不知是下跌的開始還是谷底的信號?

239次恐慌時刻后的背後思考

整體復盤恐慌指數誕生以來的所有恐慌時刻,據PANews統計,在6年多的時間內,加密市場一共經歷了239次極度恐慌(數值低於20)。大多數情況下,這種恐慌時刻都是由於市場急跌導致的,並且都處於一個短期的階段性底部。

通過對這些恐慌時刻進一步分析,PANews總結出以下幾點有趣的規律。

1、恐慌時刻基本都集中在兩個階段,一是熊市的末尾,隨着市場流動性的萎縮,市場對於行情的波動變得更加敏感,一般在這種時候會頻發黑天鵝事件,如3.12或是FTX崩盤。另一種則是出現在牛市結束的初期,當價格二次沖頂后,開始回落,這個階段造成的恐慌拋售也容易造成極度的恐慌情緒。而在市場處於單邊上漲的行情當中時,幾乎從未出現過恐慌指數低於20的情況。

2、恐慌指數的單次持續時間似乎更有參考意義,無論是2018年11~12月(持續27天低於20),還是2020年3~4月(持續43天低於20),亦或是2022年5~7月(持續65天低於20),這種集中一段時間內連續恐慌的階段,往往都是市場接近底部的特點。當市場一直持續極度恐慌,也就是物極必反的開端。

3、零星且間隔時間比較長的恐慌時刻往往對行情走勢判斷並無太多參考價值。市場上不少人認為,當市場進入極度恐慌之後,往往就會出現反彈。多數情況下,在短期行情中這個規律確實奏效,但將周期放大,會發現這種零星間隔時間較長的恐慌時刻並不能說明行情翻轉,往往只能說明市場仍在熊市當中(可以參考2018年2月到11月或2019年7~9月的恐慌時刻)。

4、恐慌指數下的恐慌時刻在近些年變得越來越少,2018年有93次,2022年有73次,但2023和2024年只有1次。一方面是加密市場的體量越來越大,波動不如此前劇烈,因而減少了恐慌時刻的出現。但另一方面來看,過去兩年相對平穩的行情之後,市場可能在2025年進入一個恐慌時刻更為頻發的階段。

縱觀2018年至2025年初這六年多的239次“極度恐慌”,我們得以窺見加密市場情緒潮汐的某種規律:恐慌往往在熊市的尾聲與牛市盛極轉衰的初期集中顯現。其中,連續多日的深度恐慌相比零星的恐慌更能預示階段性底部的臨近,印證着“物極必反”的市場哲理。

歷史不會簡單重複,但總會驚人相似。理解恐慌指數傳遞的信號,審慎區分短期波動與長期趨勢,結合宏觀事件與市場結構變化進行綜合判斷,將是投資者在變幻莫測的加密世界中航行的重要參考。最終,當前市場是新一輪下跌的序幕,還是又一個“恐慌即機會”的谷底信號,仍需時間來給出答案。