所有語言

分享

以太坊未來發展的關鍵是blob 費用嗎?

作者:Michael Nadeau,The DeFi Report;編譯:陶朱,金色財經

幾周前,渣打銀行發布了一份報告,將 ETH 的年底價格目標從 1 萬美元下調至 4 千美元,成為頭條新聞。該報告指出,L2 路線圖是以太坊陷入困境的主要催化劑,並聲稱 L2 正在“奪走以太坊的 GDP”。結論是,以太坊的未來價值需要因此進行調整。

我們將對這個主題進行自己的分析,並與您分享我們的發現。

但在這之前,我們認為從頭開始分析以太坊經濟趨勢是明智的。這將為未來的分析奠定基礎,並闡明以太坊發展和擴展“blob”(即以太坊的數據可用性網絡)的必要性。

這是本周的重點。

隨着情況的發展,我們將更新對市場的看法。目前,我們正在尋找底部/結構轉變信號並持有現金。

以太坊的實際經濟價值(REV)

定義實際經濟活動(REV)

REV = 來自用戶活動的價值,直接歸屬於以太坊服務提供商和 ETH 持有者。它不包括代幣激勵或向區塊構建者支付的費用(我們將在報告後面介紹)。

四個主要組成部分:

1.基礎費用:這是用戶在以太坊 L1 上處理交易必須支付的最低 ETH 金額。基礎費用會根據網絡擁堵情況動態調整,以達到特定的區塊利用率水平 (50%)。就價值累積而言,基礎費用會被“燒毀”,即從流通中的 ETH 中扣除。在抵消 ETH 發行量的範圍內,“燒毀的 ETH”可使 ETH 供應量通縮,為 ETH 持有者帶來價值累積 — — 類似於傳統公司的股票回購。

基本費用:關鍵要點

-

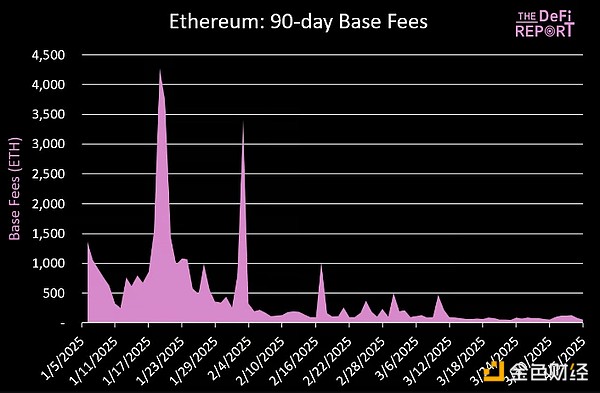

在過去 90 天中,以太坊的基本費用占以太坊驗證者產生的總實際經濟價值的 50%。

-

總共有 48,007 個 ETH 被銷毀並從流通中移除(按當前 ETH 價格計算為 9400 萬美元)。其中 3.7% 來自 L2,Base 領先。這抵消了同期 239,492 個 ETH 的發行量(支付給驗證者的代幣激勵),導致過去 90 天的年化通脹率為 0.6%。

-

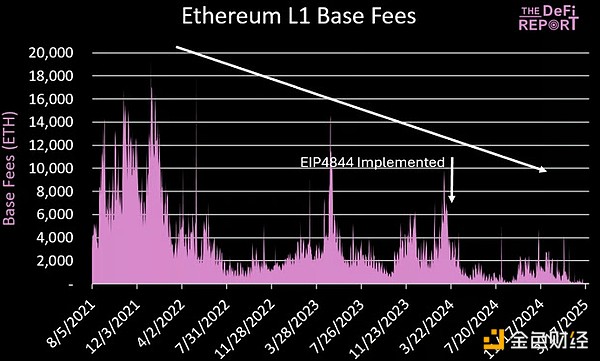

當我們縮小到下面時,我們可以看到過去四年中以太坊基本費用的破壞。3 月份以太坊的平均基本費用僅為 102.7 ETH/天。作為參考,這還不到 21 年 11 月網絡交易額(基礎費用為 11,809 ETH/天)的 1%,僅為 22 年熊市底部以太坊基礎費用最低點的 8%。

-

基礎費用的下降凸顯了 EIP4844 的影響——這是一項技術升級,允許更便宜的 L2 交易,於去年 3 月實施。這是以太坊基金會通過“L2 路線圖”擴展以太坊的關鍵決定,這導致渣打銀行降低了 ETH 的價格目標。我們將在未來的分析中對此進行更多介紹。

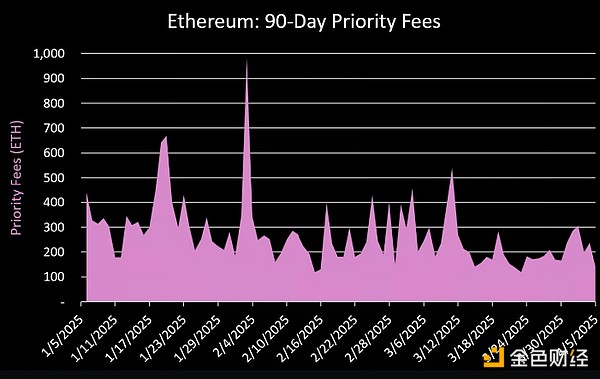

2.優先費用:優先費用由以太坊用戶支付,超過基本費用,以確保時間敏感(例如套利、夾層攻擊、清算)交易從以太坊的內存池轉移到經過驗證的區塊中。這些費用歸以太坊驗證者所有(與 ETH 的被動質押者共享)。在過去 90 天里,以太坊驗證者獲得了 25,169 ETH 的優先費用(按當前價格計算為 4670 萬美元)。這占驗證者 REV 的 26%。

優先費用:關鍵要點

-

雖然以太坊的優先費用處於 4 年來的最低水平,但我們可以看到,破壞程度不如基礎費用的下降嚴重。為什麼?優先費用僅適用於 L1 交易,而以太坊基礎費用的很大一部分在過去一年中已轉移到 L2。3 月份,該網絡的優先費用平均為 218 ETH/天——比 21 年末的峰值下降了 88%。與 22 年熊市的低點相比,優先費用目前下降了 55%。

-

隨着越來越多的以太坊執行活動轉移到 L2(如 Base),我們應該預計以太坊 L1 上的優先費用將繼續下降。

3.Blob 費用:“Blob 費用”是 L2 為數據可用性向以太坊支付的費用。這些是 EIP4844 引入的新費用。與基本費用類似,Blob 費用會被“銷毀”,並從流通中移除。

Blob 提交費用:關鍵要點

-

在過去 90 天中,生態系統中的 L2 向以太坊 L1 支付了 1,605 ETH(350 萬美元)(占 REV 總額的 2%)。Base 占這些費用的 39%,其次是 Taiko(18%)、Worldchain(15%)、Arbitrum(14%)和 OP(4%)。總的來說,目前排名前五的 L2 大約佔 blob 提交費用的 80%。

-

鑒於以太坊打算通過 L2 進行擴展,我們認為可以合理地預測未來絕大多數(95% 以上)的交易執行將在 L2 上發生。因此,隨着 L2 的擴展,blob 提交費用(用於數據可用性)應占以太坊 L1 驗證者支付的絕大部分。

-

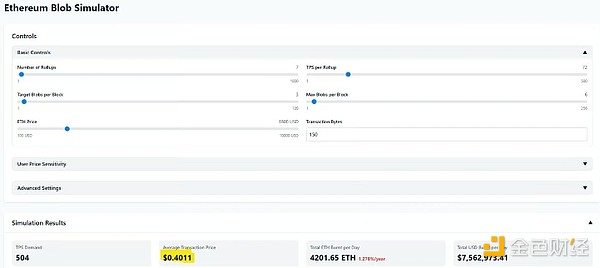

如果以太坊僅通過當前的 DA 費用來取代其當前的 REV,則需要從 L2 進行 14 億筆交易/天(16,303 筆交易/秒)。目前,就 L2 每日總交易量而言,這是 92 倍。話雖如此,blob 費用定價是動態的,因此費用將隨着需求以非線性方式增加(類似於 L1 費用)。

-

我們使用 Tim Robinson 組裝的 Blob 模擬器進行了一些分析。結果有些令人擔憂。為什麼?L2 交易/秒僅增加 2.5 倍就會導致以太坊 L1 擁塞。在這種情況下,L2 費用將飆升至 0.40 美元。這可不是什麼好事。話雖如此,對 blob 目標(Pectra、PeerDAS 預計在 25 年中期)的協議更新即將到來。如果 L2 擴展 2.5 倍,則需要將目標 blob/block 翻倍(計劃於 5 月 7 日通過 Pectra 升級)才能將成本/交易降至 0.01 美元。話雖如此,我們將看到未來的升級速度如何支持在 L2 級別進一步擴展。

基本上,有 3-4 個 L2 持續滿足目標 blob/block(3)。這占 blob 空間需求的約 70%。因此,這意味着其他 L2 需要競爭 blob 空間,從而推高費用。這基本上與以太坊在 L1 級別遇到的擴展問題相同。

我們預計以太坊將通過協議更新(如 PeerDAS、Fasaka 升級等)擴大其 blob 大小並瞄準 blob/block。但這不是一件容易的事。這需要時間。而以太坊的時間不多了。

在尋求替代方案之前,L2 會忍受擴展障礙多久?

4.MEV:MEV 由通常被稱為“搜索者”的用戶(機器人)支付。基本上,您擁有經過訓練的機器人,用於在 DEX/CEX 之間尋找套利機會、清算以及在以太坊的“Mempool”(交易在打包成區塊供驗證者使用之前會經過此池)中“夾雜”其他用戶的機會。當他們確定要進行的交易(基於 mempool)時,他們會將其提交給“區塊構建者”——支付優先費用 + 額外的“小費”。這些費用(由用戶/機器人支付)由區塊構建者收取,然後他們使用這些資金賄賂驗證者來驗證區塊。區塊構建者保留約 30%(這些是“協議外”費用,我們將在報告後面討論),驗證者拿走約 60% 的 MEV(通過 MEV boost 與質押者分享)。搜索者機器人保留他們提交的交易產生的 MEV 的約 10%。

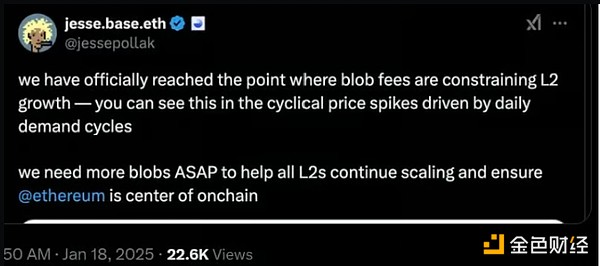

MEV:關鍵要點

MEV:關鍵要點

-

在過去 90 天中,以太坊驗證者已獲得 21,159 ETH(3900 萬美元)的 MEV Tips(占 REV 總額的 22%)。同樣,這些費用支付給區塊構建者(他們從需要進行時間敏感交易的機器人/“搜索者”那裡獲得資金)。

-

我們分析了過去 30 天的“搜索者”交易活動,以確定哪些交易推動了最多的 MEV。以下是我們的發現:

-

套利交易量:36 億美元(搜索者利潤 190 萬美元)

-

三明治交易量:63 億美元(搜索者利潤 13.5 萬美元)

-

清算交易量:8640 萬美元(搜索者利潤 17.6 萬美元)

一般來說,搜索者會保留從其交易中創建的 MEV 中提取的價值的 10% 左右。構建者會保留大約 30%,而驗證者(和被動質押者)會獲得大約 60%。

-

在 21 年末鏈上活動最活躍的時候,驗證者每天從 MEV 中賺取大約 1,619 ETH。在過去的 90 天里,這一数字已降至每天 230 ETH(下降了 86%)。

-

從圖表中我們可以看出,MEV 獎勵是不一致的,在擁堵/時間敏感交易期間會大幅飆升。驗證者有史以來最賺錢的 MEV 日發生在 2023 年 5 月 3 日(獲得了 11,228 ETH 的 MEV)。這與 Pepe memecoin 的推出有關。

-

MEV 僅適用於在 L1 級別進行的交易。因此,隨着交易活動轉移到 L2,我們應該繼續看到以太坊驗證者獲得的 MEV 減少。

代幣激勵

如簡介中所述,實際經濟價值僅包括通過用戶交易支付給以太坊驗證者的價值(與 ETH 質押者共享)。

但這並不是驗證者獲得報酬的唯一方式。

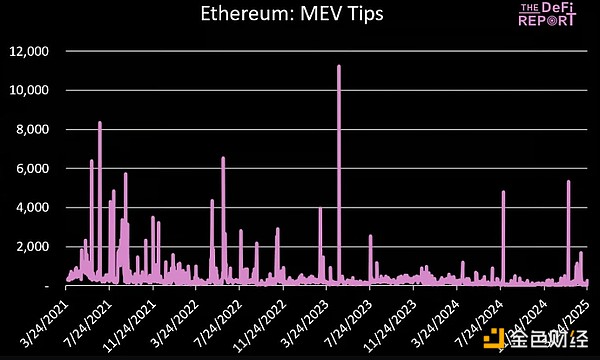

最後是代幣激勵/網絡發行。這是作為保護網絡的共識獎勵支付給以太坊驗證者的 ETH。

我們可以在下面看到,當以太坊通過合併從工作量證明轉向權益證明時,代幣激勵下降了約 80%。

代幣激勵用於區塊鏈網絡中去中心化驗證器集的初始引導。但隨着時間的推移,我們應該看到它們下降,用戶費用將補償供應方的安全。

這是我們從以太坊歷史上看到的情況,但現在我們可以觀察到,由於與 EIP4844 相關的用戶費用減少,代幣激勵再次上升。

數據:Token Terminal、DeFi 報告

代幣激勵:關鍵要點

在過去 90 天中,以太坊平均每天向驗證者支付 2,631 ETH(470 萬美元)的新發行代幣。

在同一時期,以太坊驗證者從 MEV 和優先費中獲得 515 ETH/天(92.6 萬美元)。

這意味着,目前以太坊驗證者的收入中只有 16% 來自用戶活動。其餘來自代幣激勵/網絡發行。

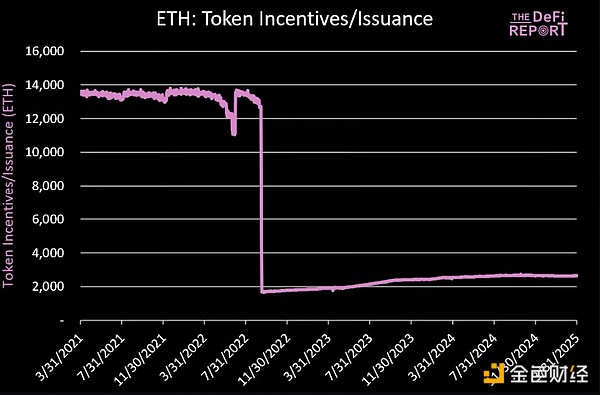

驗證者收益率

REV 的四個組成部分 + 以太坊的代幣激勵構成了以太坊的動態收益率,該收益率也會根據網絡上質押的 ETH 數量而波動(目前為 3430 萬 ETH,占供應量的 28%)。

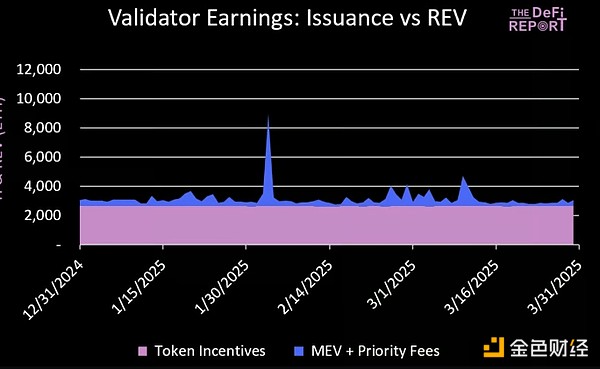

最後,我們可以在下面直觀地看到驗證者的收入,即新 ETH 發行量與 REV(優先費和 MEV)之間的關係。在過去 90 天里,網絡向驗證者發行了 239,000 個 ETH,驗證者還從優先費和 MEV 中獲得了 46,000 個 ETH(約佔收到的總價值的 16%)。

協議外收入(區塊構建者)

除了以太坊驗證者(和被動質押者)從用戶交易中獲得的價值外,以太坊還有來自用戶交易的“隱藏”價值,這些價值直接支付給區塊構建者。

工作流程:

用戶提交交易 —> 以太坊內存池 —>“搜索者”(機器人)識別價值(套利、夾層交易、清算)—> 向區塊構建者提交額外交易(帶小費)—> 區塊構建者捆綁交易 —> 提交給驗證者(帶小費)—> 驗證者批准交易,保留大部分小費(區塊構建者和搜索者保留一部分)。

區塊構建者和搜索者保留的部分是“協議外”收入,因為它不與驗證者和被動 ETH 質押者共享。

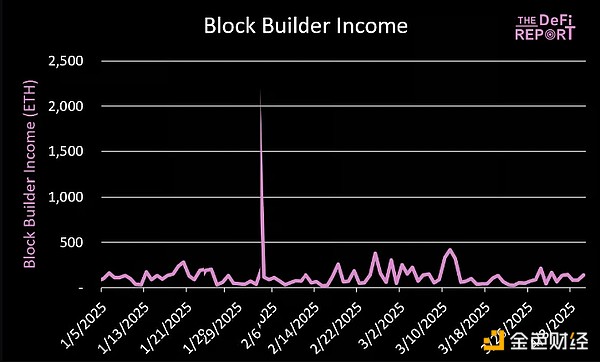

區塊構建者:關鍵要點

-

目前,90-95% 的以太坊區塊都是由“區塊構建者”使用 MEV-Boost 等協議構建的。這將區塊構建功能外包給驗證者(降低了複雜性),同時允許他們賺取 MEV(與質押者共享)。

-

在過去 90 天里,區塊構建者已經賺了 12,524 ETH。這大約佔該期間 MEV 總量的 30%。

-

在同一時期,大約 20% 的區塊構建者收入通過“回扣”返還給用戶(2,550 ETH)。當用戶允許他們的交易“回滾”時,就會產生“回扣”——這意味着“搜索者”在用戶交易之後提交交易(不影響用戶交易),但仍然為“搜索者”交易創造了更多利潤。用戶可以使用 Cowswap 等協議使其交易有資格獲得回扣,這些協議利用私有 RPC 來共享內存池中的部分交易詳細信息。

-

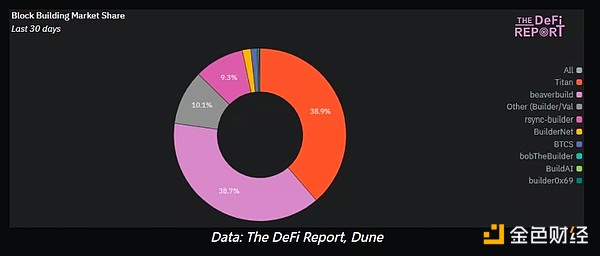

在過去 30 天內,3 個區塊構建器負責構建以太坊 87% 的區塊。它們是 BeaverBuild、Titan Build 和 Rsynch Builder。

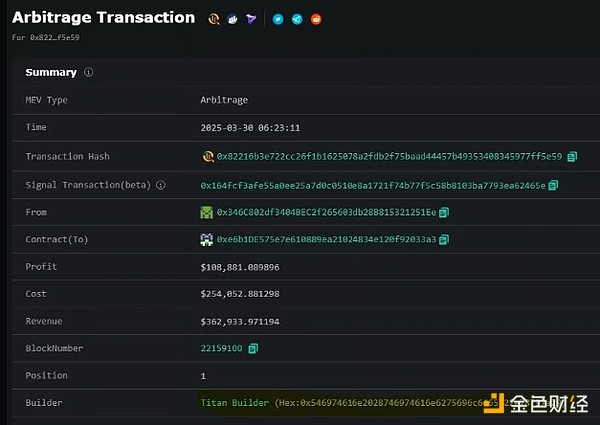

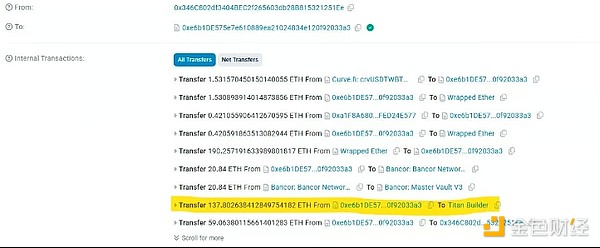

如果你好奇的話,這裡有一個以太坊套利交易的例子,其中 21 個代幣在 49 個交易場所進行交換,最終獲利 108,881 美元。

-

搜索者地址:0x346C802df3404BEC2f265603db28B815321251Ee

-

合約地址:0xe6b1DE575e7e610889ea21024834e120f92033a3(處理套利 + 支付建造者費用)

-

建造者:Titan Builder

下面,我們可以看到從 Etherscan 上的合約地址向 Titan 區塊構建者支付的其中一筆款項:

我希望本文能為我們進一步的分析奠定堅實的基礎,以評估以太坊路線圖的可行性以及通過“blobs”為 ETH 帶來的價值累積。

這項工作產生了一些關鍵的觀察結果和問題:

-

以太坊通過 L2 路線圖顛覆了自己。它現在需要以更 B2B 的模式(L2 作為客戶)而不是 B2C 模式(個人用戶作為客戶)重建其經濟。

-

隨着用戶繼續轉向 L2 以獲得更好的執行效果,以太坊的基本費用、優先費用和 MEV 應該會繼續減少。

-

這些費用將需要由“blob 費用”取代,即數據可用性費用。我們認為這將需要大規模、大量的 L2、對 L2 擴展的技術升級以及以太坊 DA 的 MOAT。

-

我們相信以太坊上的絕大多數執行活動將轉移到 L2。這可能不現實,因為 L1 可能會始終保持一批用戶。這個群體有多大,以及 L1 上會保留哪些用例,我們今天仍不清楚。

-

為了使路線圖發揮作用,我們認為 L2 需要在網站規模上激增。此外,以太坊需要在數據可用性方面建立護城河。這可能以“區塊費用”的形式出現,但可能需要很長時間才能實現。

-

鑒於目前只有三個區塊構建者負責構建大約 85% 的以太坊區塊,我們認為對中心化和審查制度的擔憂是合理的。

-

隨着機構在未來幾年尋求將股票代幣化,他們會允許 MEV 泄露給以太坊驗證者嗎?監管機構會允許“三明治”攻擊持續存在嗎?出於這個原因,我們認為機構將尋求推出 L2,在那裡他們可以獲取交易費 + MEV。這對以太坊來說可能是好事,但同樣需要大規模。好消息是需求是存在的。作為參考,所有 TradFi 每天在股票和衍生品市場、支付和其他金融工具中處理大約 1000-2000 億筆交易。

-

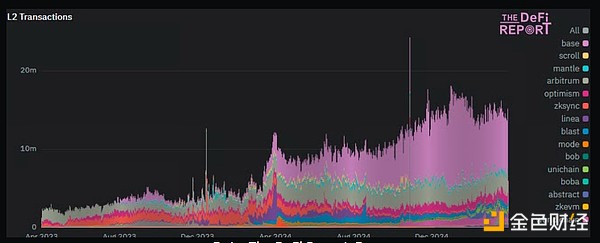

本周期以太坊 L1 的費用損失流向了 L2,這就是渣打銀行下調以太坊目標價的原因。與此同時,L2 也正在被採用。

當每家銀行和金融科技公司都擁有穩定幣並且股票被代幣化時,這張圖表會是什麼樣子?

正如查理·芒格(RIP)喜歡說的那樣:“給我展示激勵,我就會告訴你結果。”鑒於 TradFi 公司將能夠通過構建 L2 來控制執行和 MEV,我們認為他們可能會受到激勵在以太坊上構建而不是 Solana。關鍵問題是以太坊是否能夠足夠快地擴展“blob”以服務它們。

總之,我們認為以太坊的未來完全取決於“blob 費用”(數據可用性)及其在 L2 之間產生網絡效應的能力。我們未來在這一領域的工作將側重於通過動態定價機制和情景分析預測“blob”的可擴展性和 ETH 的價值累積。