所有語言

分享

Hyperliquid:9% 的幣安 78% 的中心化

作者:佐爺歪脖山

“最初,沒有人在意這場交易,這不過是一場鬧劇,一次“拔網線”,一個理念(去中心化)的滅絕,一條 L1 的消失。直到這場災難和每個人息息相關。

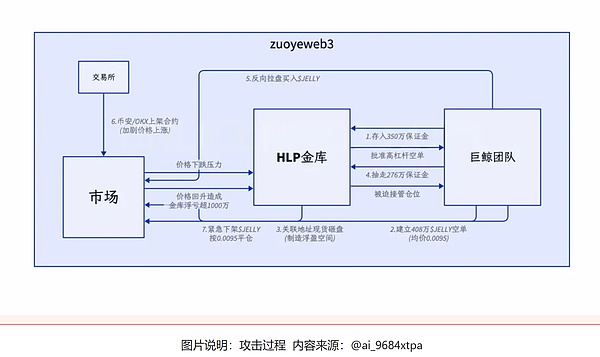

3 月 26 日,Hyperliquid 遭遇一個 Meme 引發的血案,和之前 50x 巨鯨的手法如出一轍,巨鯨聚攏資金,利用規則“漏洞”攻擊 HLP 金庫。

本來這是一個攻擊者和 Hyperliquid 的故事,Hyperliquid 事實上吃下了巨鯨的對手單,PVP 化身 PVH,400 萬 美元的虧損對於 Hyperliquid 協議而言,只能是疥癬之疾。

但是 Binance 和 OKX 緊跟上線 $JELLYJELLY 合約,就有些趁你病要你命的意思了,道理是相似的,如果 Hyperliquid 可以憑藉資金體量吃下巨鯨的虧損,那麼 Binance 等交易所也可以憑藉更深的流動性,持續給 Hyperliquid 放血,直到失血過量,進入類似 Luna-UST 的死亡循環里。

最終,Hyperliquid 選擇違背去中心化理念,選擇“經投票后”下架 $JELLYJELLY,俗稱“拔網線”,承認自己輸不起。

復盤一下,Hyperliquid 的應對之舉,對於 CEX 而言是常態,也可以下個判斷,在 Hyperliquid 之後,鏈上生態也會逐漸承認這種“新常態”,中心化與否並不重要,治理的透明更為關鍵。

DEX 並不需要完全的去中心化,而是會比 CEX 更透明,在加密文化和資本效率之間達到某種程度的均衡,把日子過下去。

9% 的幣安:加密文化向資本效率投降

“拔網線是菜,插針是壞,做市被抓是蠢。

根據 The Block 的數據,Hyperliquid 已經連續兩個月佔據幣安合約交易量的 9% 左右,這才是幣安激烈應對的根本原因,將危險扼殺在起跑線上,Hyperliquid 已經走出搖籃。

商場如戰場,昨天幣安能在 OKX DEX 下架時猛搶錢包市場份額,今天幣安和 OK 能在哈耶克的大手下聯合出擊,已經說明合約市場三家割據的態勢。

回顧近期行業熱點,鏈上協議都很艱難,堅持去中心化很難,Polymarket 承認大戶操縱 UMA 預言機篡改后的結果,社區不滿意;Hyperliquid 最終在幣安壓力下“拔網線”,遭遇了 Bitget CEO、BitMEX 聯創 Arthur Hayes 的輪番指責。

首先,他們說的都對,Hyperliquid 選擇不是絕對的去中心化理念,而是資本效率和協議安全優先,個人感覺,Hyperliquid 的去中心化程度還不如 Coinbase,畢竟後者真的受到嚴格監管,而 Hyperliquid 真正面目是 No KYC CEX as Perp DEX。

其次,要把 Hyperliquid 放在和 CEX 以及 Perp DEX 的雙重身份中去批判,Hyperliquid 現在所有的問題,CEX 都曾經歷過,包括指責 Hyperliquid 不夠去中心化的 Arthur Hayes 的 BitMEX,2020 年 3·12 事件中如果不拔網線有可能葬送整個加密行業。

去中心化和中心化是個經典的電車難題,要去中心化,資本效率必然不如中心化,要中心化,則無法吸引自由的資金流動。

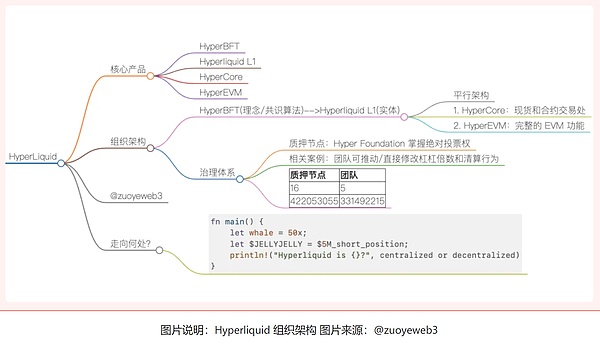

Hyperliquid 其實是一個共識,兩個業務點:

-

共識是 HyperBFT 算法及其實體化產物 Hyperliquid L1;

-

業務分別是搭建在 L1 之上的 HyperCore,這裡是客制化的現貨和合約交易所,基本上被 Hyperliquid 所控制,而與之平行的是,建立在 L1 上的 HyperEVM,這是通常意義上的“EVM 鏈”。

在這種架構中,L1 和 HyperCore/HyperEVM 的跨鏈行為,HyperCore 和 HyperEVM 之間的交互,都是潛在的攻擊點,所以組織架構的複雜,也是 Hyperliquid 項目方高度控盤的必然之舉。

而在 Perp DEX 的序列中,Hyperliquid 的創新之處並不在於架構的創新,而是用“稍微中心化”的方式,學習 GMX 的 LP 代幣化,並配合上幣、空投策略,持續激勵市場博弈,成功搶佔 CEX 牢牢佔據的衍生品市場。

不是為 hyperliquid 辯護,這就是 Perp DEX 的底色,要絕對的去中心化治理,則無法應對黑天鵝事件,來不及快速反應,要高效應對,必然需要持劍人。

其實就像 LooksRare 沒幹翻 OpenSea 一樣,最終 Blur 干翻了 OpenSea,大家討論的中心化也是分層次的,Hyperliquid 更多集中在協議的更改上,本文重點也不是辯論到底中不中心化,而是強調資本效率會自動促使新一代的鏈上協議這樣做——更中心化一點換取資本效率。

78% 的中心化:代幣經濟學的必然之舉

“Hyperliquid 的特殊之處在於用鏈上結構換 CEX 效率,用代幣經濟學換流動性,用客制化技術棧換安全性。

在技術架構之外,Hyperliquid 真正危險之處是代幣經濟學的存續,如前所述,Hyperliquid 是 GMX LP 代幣化升級版本,用戶可在協議收入中分潤,進而製造更多流動性,併為項目方支撐代幣價格。

但前提是,項目方要有足夠的控盤能力,才能維持協議收入的正常運作,尤其是在杠杠加持下的合約市場,收益放大的同時也更為危險,這也是和 Uniswap 等現貨 DEX 最大的區別。

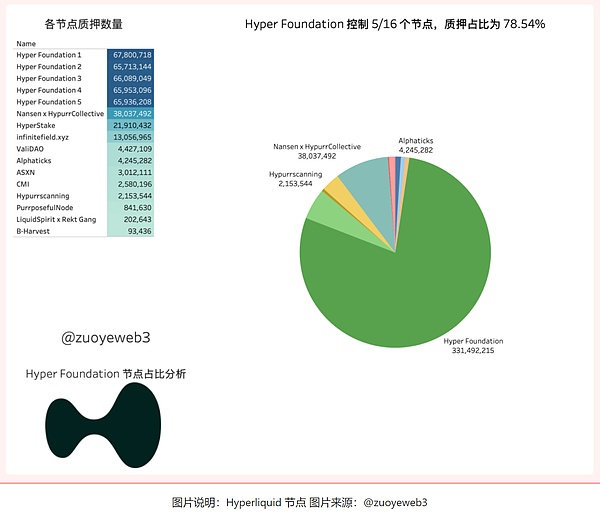

以上是 Hyperliquid 為選擇較為中心化架構背後的經濟學原理,目前,在 16 個節點中,Hyper Foundation 控制 5 個,但是在質押佔比上,Foundation 總占量為 3.3 億枚 Hyper,佔全部節點的 78.54%,遠遠超過 2/3 多數。

回顧近半年以來的安全事件:

-

2024 年 11 月大 V 指責 Hyperliquid 架構不夠中心化:基本屬實

-

2025 年初:50x 巨鯨:犯了每個交易所都會犯的錯,但是鏈上透明反而成為眾矢之的

-

2025 年 3 月 26 日:“拔網線”清算 JELLYJELLY,完全屬實,基金會控制絕大多數投票權

正是在一次次的博弈和對抗中,去中心化理念逐步向資本效率的現實低頭,hyperliquid 已經盡量降低 VC、Airdrop、內部清盤(比較 XRP 創始人持續性出售)的作惡,盡量保留了正常的產品形態,並且希望靠手續費賺錢。

相較於 NFT 市場被證偽,而 Perp DEX 是鏈上剛需,所以我覺得 hyperliquid 這一套必然被市場接受。

不過正如 Bybit 遭盜后,社區懷疑交易所會不會薅羊毛,Hyperliquid 遭遇危機后,創始人和團隊心態是否會發生變化更值得關注,是要堅持被人拿搶指着的好人,還是和交易所同流合污,進一步封閉規則。

換言之,糾結中心化與否偏離了討論重點,或者可以想想,完全透明的協議規則導致全市場的公開圍獵是鏈上協議必經陣痛,還是會導致鏈上遷移的進程倒退。

真正深刻的教訓或經驗是:我們到底要遵循去中心化的理念,還是直接向資本效率投降,就像這個日益搖擺的世界一樣,中間地帶已曦輪迫隘。

是要部分中心化+透明規則+必要時介入,還是要 100% 的中心化+黑箱狀態+時刻介入呢?

結語

08 金融危機后,美國政府直接救市,是未經納稅人的同意直接拯救華爾街,竭韭菜之血,續花街之脈,成為催生比特幣的母體,而今,Hyperliquid 不過是老戲碼的翻版,但角色變成了待拯救的鏈上華爾街。

Hyperliquid 危機后,大 V 輪番拷打:從 Arthur Hayes 到 AC ,都要 Hyperliquid 堅持去中心化理念,這也是鏈上商戰的延續,AC 曾指責過 Ethena 的可行性,也不妨礙今天二人站在同一陣線。

棋手一旦入局,就要做好變成棋子的準備。

無論鏈上鏈下,都要有絕對的理念和相對的底線。