所有語言

分享

Glassnode:哪些人在虧損?投資者的風險偏好是什麼

來源:Glassnode;編譯:白水,金色財經

摘要

-

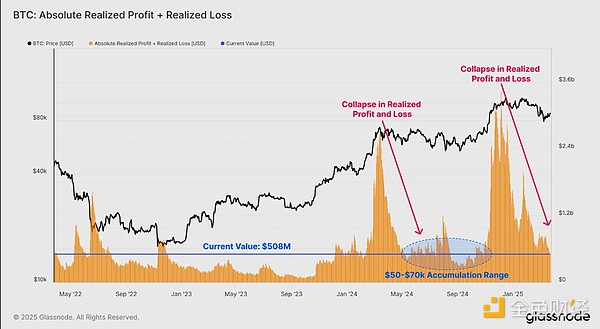

新需求流入繼續減弱,市場吸收的盈利和虧損量急劇萎縮就是明證。

-

投資者鎖定的盈利和虧損規模現在與 2024 年積累範圍的後期階段相似,價格在 50,000 至 70,000 美元之間。

-

短期持有者虧損的代幣數量創下 2018 年以來的最高值,表明大多數新投資者現在的頭寸處於虧損狀態。然而,這些代幣持有的虧損美元價值仍與之前的牛市狀況一致。

-

長期持有者的供應量再次開始增長,凸顯了投資者對持有和積累供應的偏好。

需求減弱

目前,需求側壓力相對較小,比特幣價格繼續在以 8.5 萬美元為中心的新建立的交易區間內來回波動。量化需求的一種方法是評估投資者鎖定的已實現利潤和虧損量,這為現貨市場上賣方力量提供了關鍵信息。

我們可以通過兩個關鍵概念來探索這一現象:

-

資本流入:新買家以高於賣家原始成本的價格購買代幣(從而鎖定已實現利潤),新資本進入網絡。

-

資本毀滅:持有者虧本出售(已實現虧損),新投資者以低於原始買入價的價格買入代幣。

最終,該指標描述了賣方願意交易的溢價或折扣,以及交易另一方的買方願意接受的市場價格。

目前,自 10.9 萬美元的歷史高位以來,總實現利潤和虧損額經歷了大幅收縮,從 34 億美元暴跌至 5.08 億美元(-85%)。該指標現在記錄的值與 2024 年 5 萬美元至 7 萬美元之間的積累區的值相似,表明需求狀況相似。

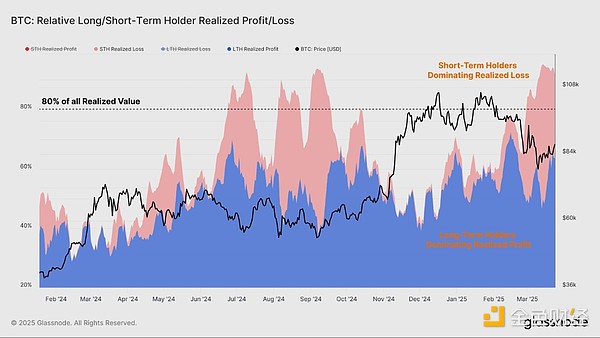

我們還可以注意到長期持有者和短期持有者群體的消費行為存在差異。

值得注意的是,所有的虧損都來自短期持有者群體,他們代表了最近的買家,因此最有可能以更高的價格買入。最近不可預測和動蕩的市場狀況顯然對新投資者來說是一個具有挑戰性的環境。

相反,大部分獲利回吐是由長期持有者群體實現的,他們在市場上停留的時間較長,一直處於完全盈利的狀態。

可持續牛市的典型特徵是新資本持續不斷流入網絡,資本流入事件遠遠超過資本損失事件。

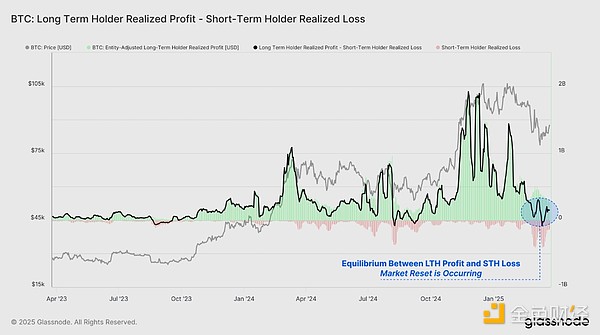

在評估長期持有者獲利回吐和短期持有者虧損實現之間的差異時,我們可以看到這一指標已回到中立區。長期持有者的利潤現在被等量的短期持有者的虧損所抵消。

這表明新資本流入相對停滯,需求方力量減弱,獲利回吐量放緩但仍有意義,形成阻力。

頭重腳輕的市場?

短期持有者群體是牛市中大多數虧損事件的罪魁禍首。這通常發生在局部市場調整期間,以及市場轉變為長期看跌結構時的最後一波拋售期間。因此,在衡量市場下跌的嚴重程度和潛在深度時,他們成為主要分析群體。

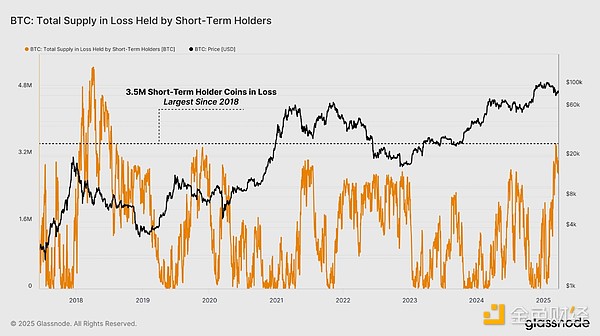

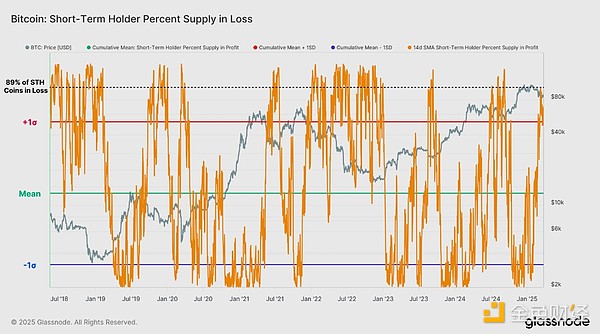

最近的下行波動給新投資者帶來了艱難的條件,短期持有者損失的供應量激增至 340 萬 BTC。這是自 2018 年 7 月以來 STH 供應損失量最大的一次。

從相對角度來看,損失供應百分比指標現已突破其 +1SD 區間,超過 90% 的短期持有者供應目前處於水下位置。

在我們當前的牛市中,這種程度的短期持有者損失僅發生過兩次,即在 2023 年 8 月的低迷時期和 2024 年 8 月的日元套利交易平倉期間。

這凸顯了新投資者目前面臨的壓力的嚴重性,並增加了市場全線拋售事件發生的可能性。

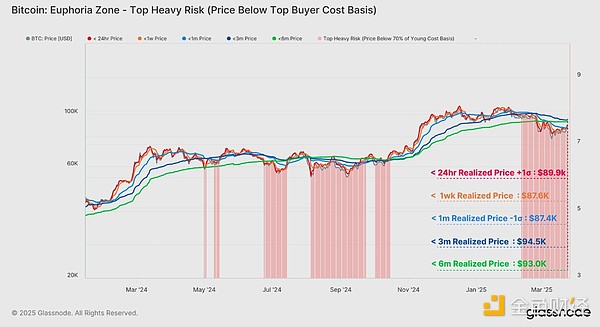

評估短期持有者壓力的另一種方法是評估群體中每個年齡段子集的成本基礎。我們可以將它們視為成本基礎水平從快到慢的帶狀,提供一種動量指標:

< 24 小時:89900 美元

< 1 周:87600 美元

< 1 月:87400 美元

< 3 月:94600 美元

< 6 月:93000 美元

從這一洞察中可以得出一個關鍵結論:大多數持有至少 1 個月的短期持有者都處於虧損狀態。未實現虧損遍布整個短期持有者群體,給投資者帶來巨大的財務壓力和壓力。

未實現潛力

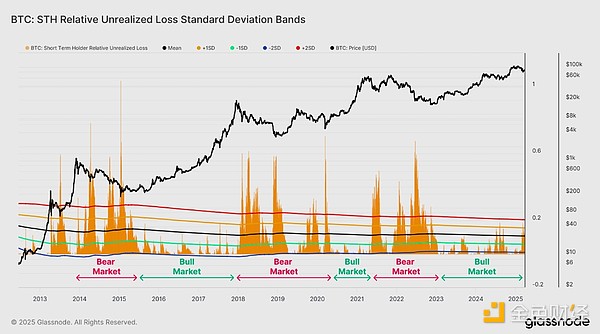

在上一節中,我們確定大量短期持有者現在持有的代幣處於虧損狀態。為了補充這一分析,我們還可以評估這些代幣持有的未實現損失(賬面損失)的總美元價值。

使用這兩個指標,我們可以更好地了解近期買家所遭受的財務損失的程度,並在兩個相關維度上進行比較。

從未實現損失指標(賬面損失)的角度來看,短期持有者的損失相對較高,是本周期中最大的損失之一。然而,賬面損失的規模仍然接近我們在大多數牛市期間看到的上限。

這表明,雖然投資者正在經歷的財務壓力是巨大的,但還沒有達到牛市上升趨勢中被認為是意外或不典型的水平。

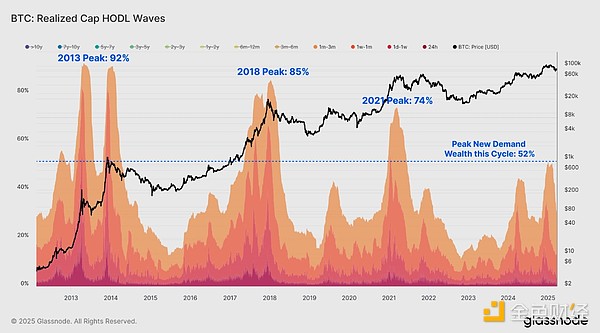

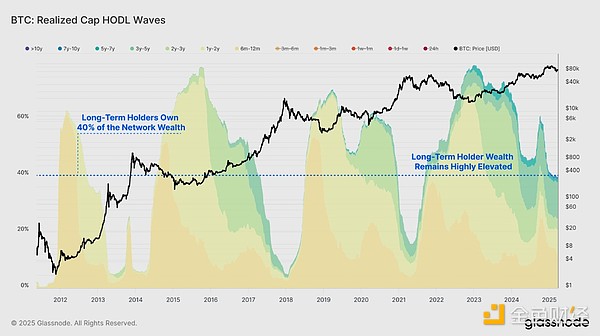

從歷史上看,牛市在大部分網絡財富從長期投資者轉移到新的、對價格越來越敏感的投機者之後達到頂峰。這些投機者最終以高昂的成本持有大部分供應,這使得他們對價格下跌高度敏感。

目前,短期持有者持有約 40% 的網絡財富,在 2025 年初達到 50% 的峰值。這一峰值仍明顯低於前幾個周期,當時新投資者持有的財富在周期峰值附近達到 70%-90% 左右的峰值。

對此有幾種可能的解釋:

-

到目前為止,2023-25 年周期經歷了更長的橫向盤整期。這使得供應逐漸重新分配,隨後投資者逐漸適應新的價格高度。

-

2025 年的比特幣將得到散戶和機構投資者的更好理解。因此,長期持有者可能更有可能在更長的時間內持有更多供應,因為他們已經形成了更堅定的信念。

-

大型機構投資者的存在,以及 ETF 可能具有更長的時間範圍和分配偏好。因此,更大比例的供應可能會被長期持有。

可能有許多因素影響這種動態,它凸顯了新老比特幣持有者的比特幣投資論點的演變。

打造長期持有者

比特幣價格大幅上漲的時期往往伴隨着賣方壓力的上升,因為投資者獲利了結。從歷史上看,長期持有者一直是牛市期間利用高價獲利的主要群體。

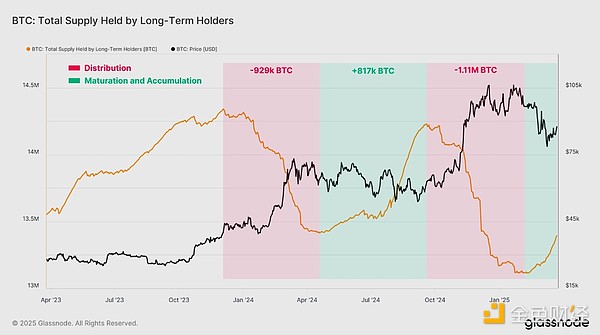

在現行周期內,一種獨特的市場動態正在形成,LTH 分配的波動隨後是積累期,從而創造了一個更加可控和穩定的市場環境。迄今為止,主要有兩波分配和積累:

分配 1:已分配 LTH -929k BTC

累積 1:已累積 LTH +817k BTC

分配 2:已分配 LTH -1.11M BTC

累積 2:目前 +278k BTC

在兩次分配浪潮中,賣方壓力已超過 200 萬 BTC。一般而言,這種賣方數量足以結束之前的牛市,然而,隨後的重新積累期已抵消了迄今為止的大部分分配。

分配期和積累期之間的這種平衡可能是導致我們正在經歷的有序價格結構的關鍵因素,其中價格飆升導致激烈的分配和獲利回吐,但隨着投資者重新積累供應,隨後會出現橫向價格走勢。

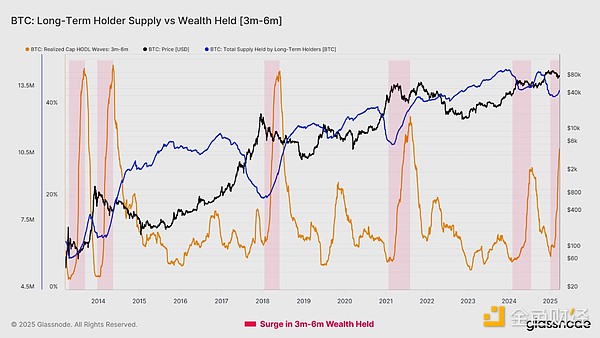

3m-6m 持有的代幣財富為第二波積累提供了進一步的證據。這是一個非常特殊的群體,因為它存在於短期持有者和長期持有者群體之間的過渡邊界。它捕獲了未來幾周和幾個月內最有可能遷移到 LTH 狀態的供應池。

目前,3月-6月群體的總持有財富正在大幅增加,這表明在市場首次交易至 10 萬美元時獲得的代幣開始進入這一範圍。

該群體代表了尚未在市場條件下屈服的頂級買家,凸顯了投資者的信心和耐心。只要該群體繼續持有,這種行為就可以被視為長期持有者供應增長的前兆。

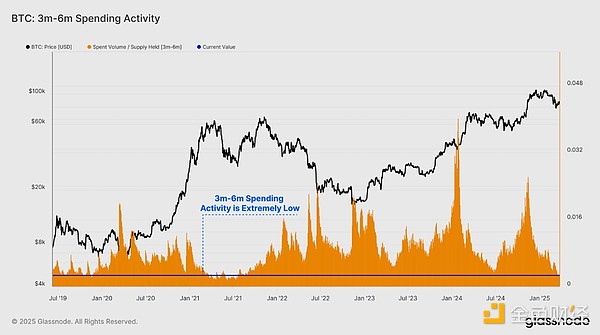

此外,當我們將這一群體的支出額標準化時,我們可以看到,自 2021 年 5 月經濟低迷以來,他們的支出活動最為低迷。

這證實了這些投資者中不活躍的佔主導地位,表明 HODL 的動機仍然相當強烈,許多人並沒有因賬面損失和動蕩的市場狀況而受到阻礙。

這些觀察結果的另一面是,長期持有者群體仍然保留了相當一部分網絡財富,持有近 40% 的投資價值。

這些持有和積累的時期可能會逐漸收縮供應方,隨着時間的推移,這可能會為新一波需求創造條件,從而建立下一個上升趨勢。

總結

比特幣市場交易價格在 78,000 美元至 88,000 美元的新區間內。鏈上獲利和虧損事件的規模正在下降,突顯出需求狀況較弱,但賣方壓力也較小。

短期持有者目前正面臨相當大的財務壓力,他們持有的大部分資產相對於原始成本基礎而言都處於虧損狀態。雖然 STH 群體的虧損佔主導地位,但長期持有者群體正在重新進入積累期,我們預計他們的總供應量將在未來幾周和幾個月內增長。