所有語言

分享

全景式解讀Solana生態DEX Raydium現狀

作者:0xkyle;編譯:Felix, PANews

概述

到目前為止,2024年的周期已經見證了Solana的主導地位,這個周期的主要敘事——Memecoins,都是在Solana上產生的。在價格方面,Solana也是表現最好的L1區塊鏈,今年迄今已上漲約680%。雖然memecoin和Solana深深交織在一起,但自2023年復蘇以來,Solana作為一個生態系統普遍燃起了人們的興趣,其生態系統蓬勃發展,Drift (Perp-DEX)、Jito (Liquid stake)、Jupiter (DEX-Aggregator)等協議都擁有估值數十億美元的代幣,Solana的活躍地址和每日交易數超過了所有其他鏈。

Solana生態首要DEX Raydium是這個蓬勃發展的生態系統核心。“淘金熱中,賣鐵鍬”這句老話完美地詮釋了Raydium的立場:為推動memecoin熱潮的流動性和交易提供動力。受益於memecoin交易的流量和更廣泛的DeFi活動,Raydium已經鞏固了其作為Solana生態系統中重要基礎設施的地位。

本文旨在使用數據驅動的方法,用第一性原理方法拆解Raydium在Solana生態系統中的地位。

Raydium簡介

Raydium於2021年推出,是基於Solana的自動化做市商(AMM),可實現無需許可的池創建、閃電般的交易速度和賺取收益的方式。Raydium的關鍵區別在於結構:Raydium是Solana上第一個AMM,並在DeFi推出了第一個與訂單兼容的混合AMM。

當Raydium推出時,採用了一種混合AMM模型,允許與中央限價訂單共享閑置的池流動性,而當時一般的DEX只能訪問自己池中的流動性。這意味着Raydium的流動性也為OpenBook創造了一個市場,可以在任何OpenBook DEX GUI上交易。

雖然這是早期的主要區別,但後來該功能關閉。Raydium目前提供三種不同類型的池,分別是:

-

標準AMM池(AMM v4),正式名稱為混合AMM

-

恆定產品交換池(CPMM),支持Token 2022

-

集中流動性池(CLMM)

對於在Raydium上發生的每次兌換,都會根據特定的池類型和池費用級別收取少量費用。這筆費用被分成兩部分,分別用於激勵流動性提供商、RAY回購和金庫。

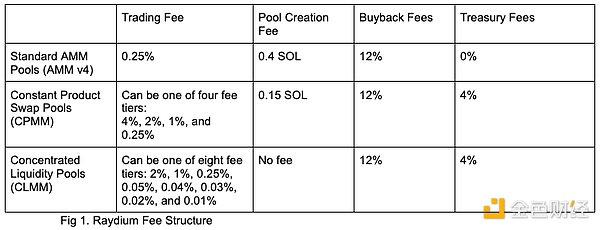

下面記錄了Raydium上不同礦池的交易費、礦池創建費和協議費。以下是每個術語的含義及其各自的費用水平的簡要說明:

-

交易費是在Swap交易中向交易者收取的費用

-

回購費用是回購Raydium代幣所需交易費用的百分比

-

資金管理費是分配給資金管理的交易費的百分比

-

池創建費是在創建池時徵收的費用,旨在阻止池垃圾郵件。池創建費由協議多重簽名控制,並保留用於協議基礎設施成本。

Solana生態DEX概況

圖 2:Solana在DEX中的TVL

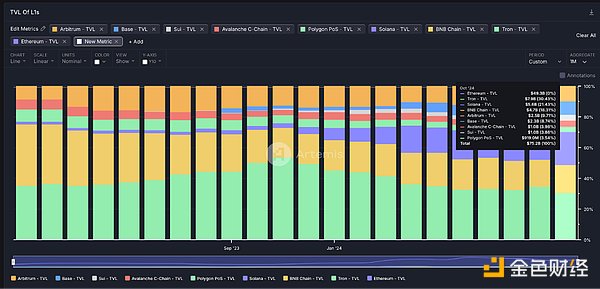

上述主要分析了Raydium的工作原理,下面評估Raydium在Solana DEX領域中的地位。毋庸置疑,Solana在2024年的周期中已經成功躋身頭部L1s。Solana的TVL位列第三,僅次於Tron(第二)和Ethereum(第一)。

圖 3: 日活地址、日交易量、TVL和DEX交易量

Solana繼續在用戶活動指標方面佔據主導地位,如日活地址數、日交易量和DEX交易量。Solana上的活動和代幣流動性的增加可歸因於幾個因素:Solana上的memecoin熱潮。Solana快速和低成本結算,加上DApps的流暢用戶體驗,助推了鏈上交易的增長和繁榮。隨着像$BONK和$WIF這樣的代幣達到數十億美元的市值,以及Pump.fun的出現。作為一個memecoin的發布平台,Solana實際上已經成為memecoin交易的大本營。

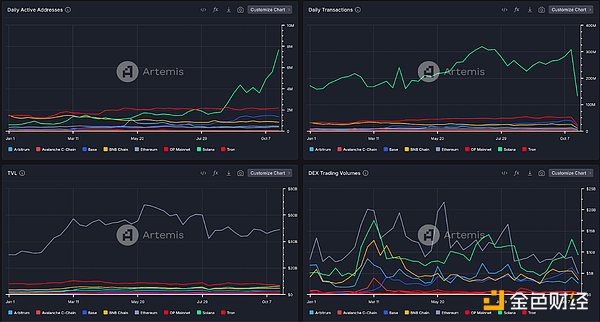

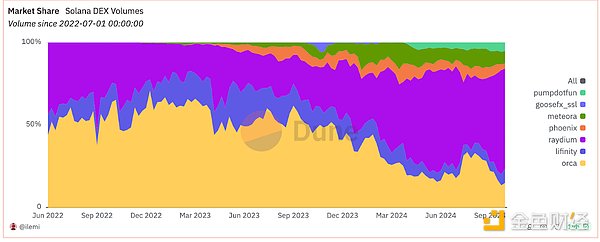

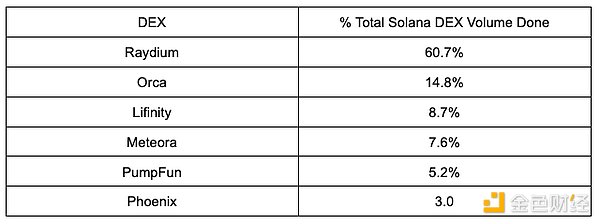

目前Solana一直是這輪周期中使用最多的L1,並且在交易活動方面繼續佔據主導地位。作為活動增加的直接受益者,這意味着Solana上的DEX做得非常出色——更多的交易者意味着更多的費用,也意味着更多的協議收入。然而,即使在DEX中,Raydium也成功佔據了相當大的市場份額,如下圖所示:

圖 4:Solana生態DEX交易量在各DEX中的市場份額

Raydium在Solana DEX中排名第一,交易量在所有Solana DEX中最高,佔據Solana DEX總交易量60.7%的市場份額。是因為Raydium允許在其上進行各種活動——從memecoin到穩定幣。

Raydium實現這一點的一種方式是,在創建新市場時,為池創建者和流動性提供者提供多種選擇。用戶可選擇在初始發布時選擇固定的產品池進行價格發現,也可選擇在集中的流動性池中選擇更窄的範圍進行LP:允許在Raydium上進行初始價格發現,同時在SOL-USDC,穩定幣, LST和其他市場上仍然保持競爭力。

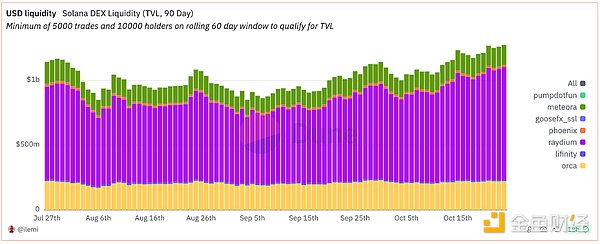

圖 5:Solana DEX流動性

最重要的是,Raydium仍然是最具流動性的DEX。值得注意的是,交易通常是規模經濟問題,因為交易者會湧向流動性最大的交易所,以避免交易出現滑點。流動性產生流動性:當最大的DEX獲取最多的交易者時,就變成了一個正向的飛輪,吸引了LP,讓他們從手續費中賺錢,從而吸引更多渴望避免滑點的交易者。

在比較DEX時,流動性往往是一個被忽視的因素,但在評估表現最好的DEX時,流動性是至關重要的(尤其考慮到Solana上的交易者交易的是memecoin)。不同DEX之間流動性的碎片化會導致糟糕的用戶體驗,並且每次在不同DEX之間購買不同的memecoin會招致不滿。

Memecoins與Raydium之間的關係

Raydium的流行也可歸因於memecoin在Solana的復興,特別是Pump.fun,一個memecoin發布平台,自今年早些時候成立以來已經獲得了超過1億美元的費用。

Pump.fun memecoins與Raydium有直接聯繫,當在Pump.fun上推出的代幣達到69,000美元的市值時,Pump.fun會自動將價值12,000美元的流動性存入 Raydium。繼續前面關於流動性的觀點,這意味着Raydium實際上是交易memecoins最具流動性的平台。就像一個良性循環,pump.fun與Raydium結合 —> memecoins在那裡發行—>人們在那裡交易—>獲得流動性—>更多 memecoins 在那裡發行—>獲得更多流動性,循環往複。

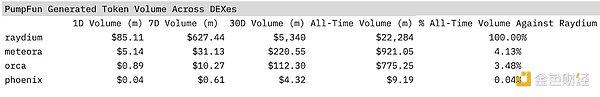

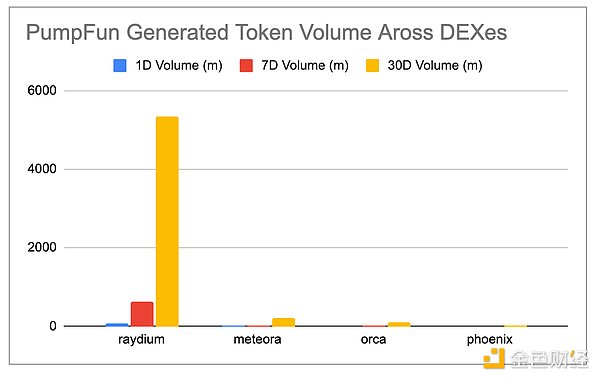

圖 6:Pump.Fun在DEX上生成的代幣數量

因此,Pump.fun歸因於Raydium,Pump.fun生成的memecoin幾乎90%以上都在Raydium上進行交易。就像城市中的購物中心一樣,Raydium是Solana上最大的“購物中心”,大多數人都會去Raydium進行“購物”,大多數“企業”(代幣)都想在那裡“開店”。

圖 7. Solana上DEX代幣對交易量與Raydium上代幣對交易量

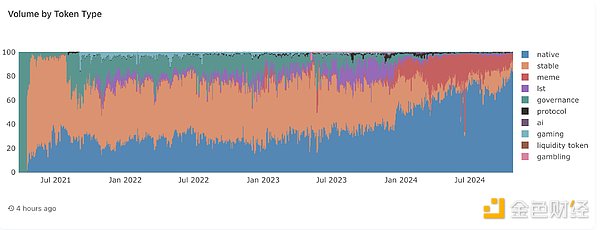

圖 8:Raydium交易量(按代幣類型)

值得注意的是,雖然Pump.fun依賴Raydium,但事實並非如此,Raydium並不只依賴memecoins。事實上,根據圖8,過去30天交易量最大的3個代幣對是SOL-USDT/USDC,佔總交易量的50%以上。(注意:兩個SOL-USDC對是兩個不同的池,費用結構不同)。

圖7和圖9也證實了這一點,圖7显示SOL-USDC在交易量上遠遠超過所有其他DEX對。圖7代表了所有DEX的交易量,它仍然表明整個生態系統的交易量不一定只由memecoin驅動。圖9進一步显示了Raydium按代幣類型的交易量。可以看到“原生”佔據了最大的市場份額,超過70%。因此,雖然memecoin是Raydium的重要組成部分,但並不是全部。

圖9:PumpFun收入

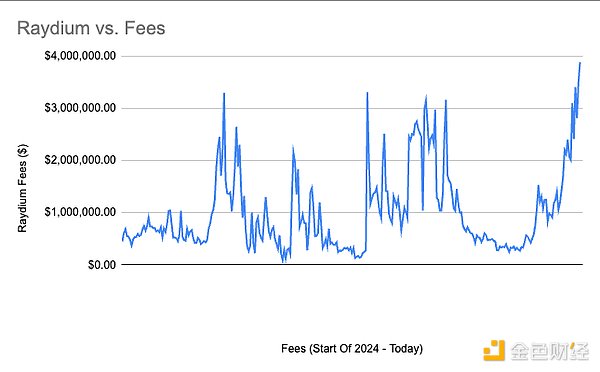

圖 10:Raydium收入

話雖這麼說,memecoin的波動性很高,波動性大的池通常收取的費用更高。因此,雖然memecoin在交易量方面的貢獻可能不如Solana池,但對Raydium的收入和費用貢獻很大。從9月份的情況就可以看出這一點,因為memecoin是周期性資產,在“行情糟糕”的時候,隨着風險偏好的減弱,其表現往往會大幅低於預期。隨後,Pump.Fun的收入從7月/8月的平均每天80萬美元下降了67%,到9月下降了約35萬美元;Raydium在此期間的費用也同樣下降。

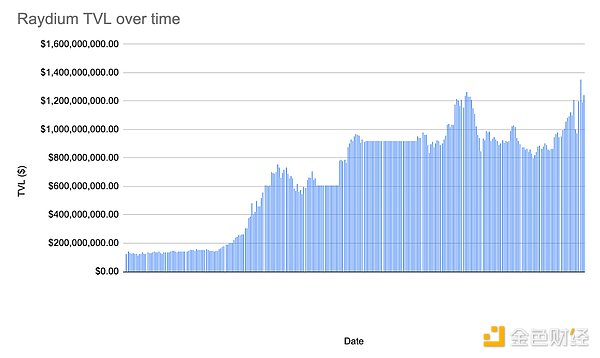

圖 11:Raydium TVL

但就像加密行業的其他領域一樣,這個行業具有很強的周期性,隨着風險的消失,在熊市期間看到指標下降是正常的。相反,可以把TVL作為衡量協議真正反脆弱性的標準。雖然收入是高度周期性的,隨着投機者的到來或離開而起伏不定,但TVL是一個衡量DEX可持續性的指標,以及如何經受住時間的考驗。TVL類似於商場的“入住率”,商鋪的使用率可能會隨着季節的變化而變化,就像在現實中一樣,只要商場的入住率高於平均水平,就可以認定為成功。

與人滿為患的商場類似,Raydium的TVL隨着時間的推移保持一致,這表明雖然收入可能會隨着市場價格和情緒而波動,但其已經證明了有能力成為Solana生態系統的主要產品,並成為Solana上最好、流動性最強的DEX。因此,雖然memecoins確實對其收入做出了部分貢獻,但memecoin的交易量並不總是如此,而且無論行情如何,流動性仍湧向Raydium。

Raydium與聚合器

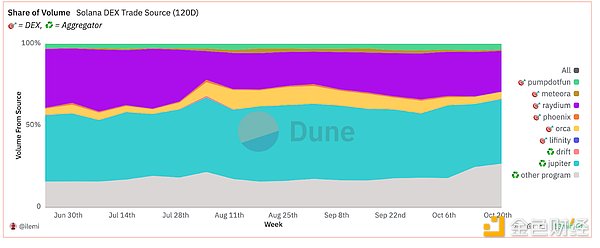

圖 12:Solana DEX交易來源

雖然Jupiter和Raydium並不直接競爭,但Jupiter是Solana生態系統中的關鍵聚合器,通過包括Raydium在內的多個DEX的最有效路徑交易。從本質上說,Jupiter作為一個元級平台,通過從各種DEX(如Orca、Phoenix、Raydium等)獲取流動性,確保用戶獲得最優惠的價格。另一方面,Raydium作為流動性提供商,通過為基於Solana的代幣提供深度流動性池,為Jupiter的許多交易提供支持。

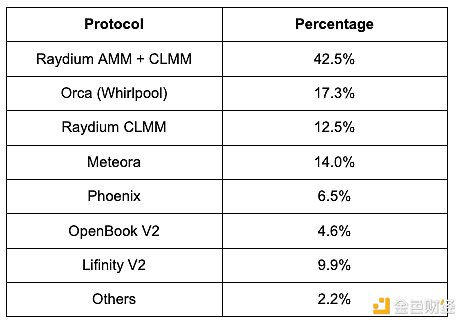

圖 13:24小時Jupiter AMM交易量

雖然這兩種協議旗鼓相當,但Raydium直接產生的有機交易量份額正在緩慢增加,而Jupiter的份額則緩慢減少。與此同時,Raydium佔Jupiter所有掛單交易量的近50%。

這表明Raydium已成功構建一個更強大、更自給自足的平台,可以直接吸引用戶,而不是依賴Jupiter等第三方聚合器。

直接交易量的增加表明,隨着用戶尋求最高效、最全面的DeFi體驗,而無需通過聚合器,交易者正在發現與Raydium的原生界面和流動性池交互的價值。最終,這一趨勢凸顯了Raydium作為Solana生態系統中流動性提供商的能力。

Raydium與The World

最後,下面是使用Artemis插件為Raydium構建的對比表,對比了Solana上的其它DEX,包括聚合器。

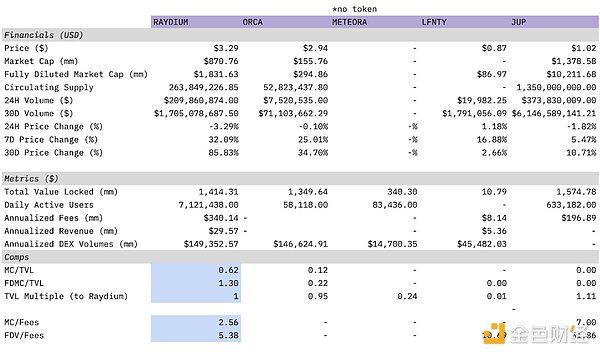

圖 14:Raydium與Solana DEX

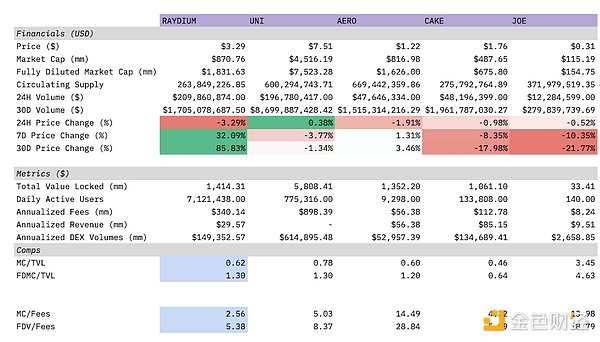

圖 15:Raydium與熱門DEX

在圖 13 中,將Raydium與Solana上最受歡迎的DEX進行了比較,即Orca、Meteora和Lifinity,這4種DEX加起來佔Solana DEX總量的90%。此外還將Jupiter列為聚合器。Meteora沒有代幣,但為了便於比較,仍將其包括在內。

可以看到在所有DEX中,Raydium的MC/Fees和FDV/Fees最低。Raydium的日活用戶數也最多,所有其他DEX的TVL都比Raydium低80% 以上——除了Jupiter。

在圖14中,將Raydium與其他鏈上的其他更傳統的DEX進行了比較。Raydium的年化DEX交易量是Aerodrome的兩倍多,但MC/Earnings比率較低。

Raydium代幣

Raydium的代幣經濟學如下:

注:團隊和種子(佔總數的25.9%)在TGE后的前12個月內完全鎖定,並在第13 - 36個月內每天線性解鎖。歸屬於2024年2月21日結束。

Raydium代幣有多種用例:$RAY的所有者可以質押代幣獲得額外的$RAY。最重要的是,$RAY是一種挖礦獎勵,用於吸引流動性提供者加入Raydium,從而提高流動性池深度。雖然Raydium代幣不是治理代幣,但治理方法正在開發中。

雖然發行代幣在DeFi之夏后不受市場青睞,但Raydium的年通脹率極低,其年化回購是DeFi中最好的代幣之一。年化發行量目前約為190萬RAY,其中RAY質押佔總發行量的165萬,與其他流行的DEX在高峰期的發行量相比微不足道。按當前價格計算,RAY每年發行價值約510萬美元的RAY。與Uniswap相比非常低,Uniswap在完全解鎖之前每天的發行量為145萬美元,每年5.2925億美元。

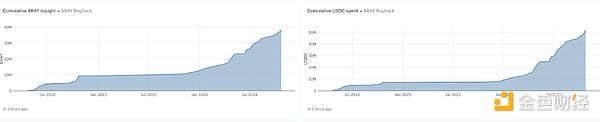

Raydium上每個池中的每次兌換都會收取少量交易費。正如文檔中所述,“根據給定池的具體費用,這筆費用被分成激勵流動性提供者、RAY回購和金庫。總而言之,無論給定池的費用等級如何,所有交易費用的12%都用於回購RAY”。

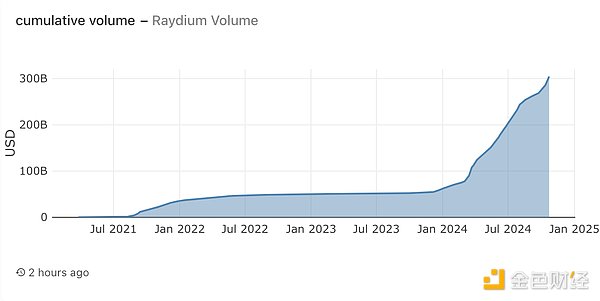

圖 16:Raydium累計交易量

圖 17:Raydium回購數據

Raydium累計交易量超3000億美元,成功回購了大約3800萬RAY代幣,相當於價值5200萬美元。Raydium的回購計劃是所有DeFi項目中最亮眼的,幫助推動Raydium在Solana的所有DEX中名列前茅。

Raydium的案例

總之,Raydium基本上領先於Solana上的所有DEX,並且處於隨着Solana持續增長而取得成功。Raydium經歷了過去一年的增長,而且似乎不會很快停止,因為memecoins熱潮不褪,最新的memecoin熱潮圍繞着人工智能(如 $GOAT)。

作為Solana上的主要流動性提供商和AMM, Raydium的獨特地位使其在從新興趨勢中獲取市場份額方面具有戰略優勢。最重要的是,Raydium對創新和生態系統增長的承諾體現在其頻繁的升級,對流動性提供商的激勵以及與社區的積极參与。這些因素表明,Raydium不僅準備好適應不斷變化的DeFi環境,而且還準備好引領DeFi。